- बढ़ती पैदावार से दबाव बढ़ने की आशंका फेड को वादे से पहले वृद्धि करने के लिए मजबूर कर रहा है

- डॉलर का पलटाव जारी रहेगा?

- बिटकॉइन ने पतले सप्ताहांत व्यापार पर नया रिकॉर्ड बनाया

संदेह के बिना, पैदावार शेयरों के लिए सबसे हालिया उत्प्रेरक रही है, लेकिन क्या हेडविंड, टेलविंड या सिर्फ बवंडर पूरी तरह से समय पर निर्भर करता है। शुक्रवार को पैदावार के साथ अधिकांश इक्विटी बढ़ी, लेकिन निवेशकों को यह सोचना होगा कि यह कब तक जारी रह सकता है।

पिछले हफ्ते के कारोबार के अंतिम दिन एक लुभावनी ट्रेजरी सेलऑफ के बाद, 12 फरवरी से पहली बार पहली बार 1.62% के ऊपर 10-वर्षीय बेंचमार्क पर पैदावार को धक्का दिया, S&P 500 ने उच्च दबाव डाला, सप्ताह को एक ताजा रिकॉर्ड पर समाप्त किया। {{169|डॉव जोन्स इंडस्ट्रियल एवरेज} ने भी शुक्रवार को एक नया उच्च स्तर हिट किया, जो नवंबर के बाद से अपने सबसे अच्छे सप्ताह को बंद करता है।

कोरोनवायरस वायरस महामारी द्वारा एक साल पहले उत्पन्न पैदावार में गिरावट का सफाया शुक्रवार को किया गया। निवेशक अब वर्तमान ट्रेजरी के मुद्दों को बेच रहे हैं क्योंकि उन्हें उम्मीद है कि फेड को 2022 तक दरें बढ़ानी पड़ सकती हैं। उन्हें उम्मीद है कि अमेरिकी केंद्रीय बैंक को अपने वादे को तोड़ने के लिए मजबूर किया जाएगा, लगातार दोहराया, कि अंत तक दरों में बढ़ोतरी नहीं होगी। 2023।

इस बीच, शेयरों ने पिछले वर्ष में सबसे अधिक प्राप्त किया है, जब अर्थव्यवस्था को एक सदी में सबसे खराब वैश्विक स्वास्थ्य संकट द्वारा दबाया गया था, ज्यादातर NASDAQ पर सूचीबद्ध तकनीकी क्षेत्र के इक्विटी थे। अब इन शेयरों को ओवरवैल्यूड माना जाता है और निवेशकों द्वारा डंप किया जा रहा है क्योंकि पैदावार में वृद्धि शुरू होती है।

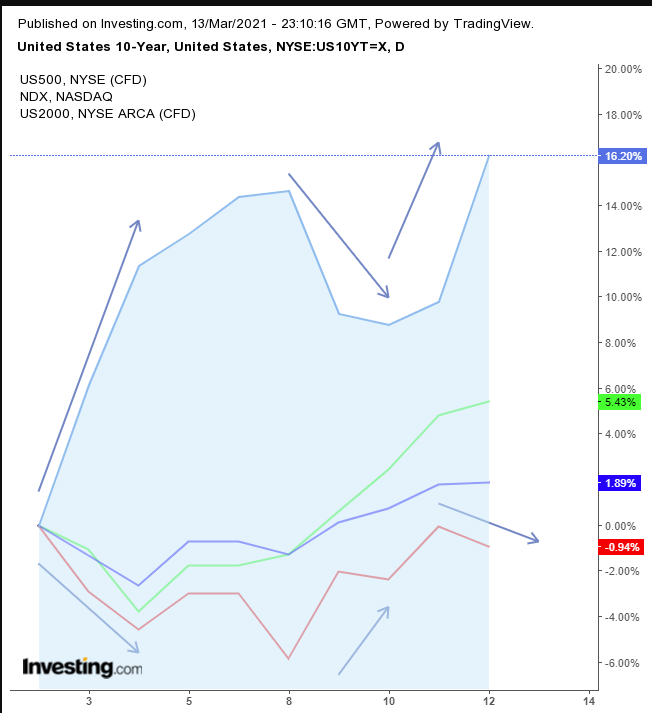

नीचे दिया गया चार्ट प्रमुख अमेरिकी बेंचमार्क के बीच असमानता को दर्शाता है और उन्होंने दरों के सापेक्ष कितना अच्छा प्रदर्शन किया है।

स्टॉक आम तौर पर पैदावार के विपरीत दिशा में आगे बढ़ते हैं, क्योंकि बढ़ती दरें लगातार आशंका जताती हैं कि मुद्रास्फीति में वृद्धि और ब्याज दरों में तेजी से आर्थिक सुधार हो सकता है।

ध्यान दें, हालाँकि, टेक हैवी- NASDAQ 100 (लाल) पैदावार के साथ सबसे मजबूत नकारात्मक सहसंबंध पेश करता है, जबकि रसेल 2000 (हरा) में सूचीबद्ध घरेलू कंपनियों ने बढ़ती दरों के बीच कम बिकवाली का सामना किया है, जो लगभग एक सीधी रेखा में सराहना कर रहे हैं। 3 मार्च के बाद से डुबकी। SPX (नीला) कहीं बीच में है।

ऐसा प्रतीत होता है कि, हाल के साक्ष्यों के आधार पर, कि प्रौद्योगिकी क्षेत्र, जिसे कोविद द्वारा ईंधन से बने रहने वाले घर के वातावरण से सबसे अधिक लाभ हुआ, को सबसे ज्यादा नुकसान उठाना पड़ सकता है, क्योंकि अर्थव्यवस्था उत्तेजना की एक नई लहर के लिए फिर से धन्यवाद देती है, साथ ही साथ टीके के रोलआउट और दर में सहजता को जारी रखा।

पिछले हफ्ते हमने नैस्डैक 100 पर एक मंदी की कॉल प्रदान की, लेकिन चेतावनी दी कि सूचकांक पलटाव कर सकता है। फिर भी, हमें अभी भी लगता है कि NDX के कम होने की संभावना है।

जबकि कीमत एचएंडएस टॉप के नेकलाइन के ऊपर चढ़ गई, आरएसआई नहीं कर सका। इसने उस स्तर पर दोहराया प्रतिरोध पाया है। एमएसीडी के लघु एमए ने लंबे एमए से ऊपर पार करने का प्रयास किया लेकिन अब तक ऐसा करने में असमर्थ रहे हैं।

फिर भी, आपूर्ति-माँग संतुलन के दो पक्ष युद्ध में बने हुए हैं। मूल्य शुक्रवार को नुकसान को पार कर जाता है, जो चढ़ाव से अच्छी तरह से बंद हो जाता है, बस उस बिंदु पर जहां (बिंदीदार) सिर से डाउनट्रेंड लाइन है। ध्यान दें कि मूल्य 50 और 100 डीएमए के बीच फंस गया है।

पिछले सप्ताह की हमारी पोस्ट में, हमने देखा कि 50 और 100 डीएमए के बीच 100 और 200 डीएमए के बीच की समान दूरी महत्वपूर्ण दिखाई देती है, और अगला पावर संघर्ष उस अगले एमए क्षेत्र में हो सकता है। जबकि कीमत नीचे की बजाय ऊपर गई, यह अभी भी उसी तकनीकी दबाव बिंदुओं में फंसा हुआ है।

इसलिए, जबकि NASDAQ शुक्रवार को फिसल गया, शेष तीन प्रमुख औसत सभी नए रिकॉर्ड तक पहुंच गए।

साथ ही, भले ही पैदावार तकनीकी शेयरों पर कम हो रही है, लेकिन दरें अधिक हैं।

चार्ट में यह स्पष्ट है कि 1.6% स्तर एक तकनीकी मील का पत्थर है; पैदावार एक आरोही त्रिकोण पूरा हो सकता है। यह देखते हुए कि दरें बांड के साथ एक नकारात्मक सहसंबंध रखती हैं, हमें इसे ट्रेजरी के लिए एक अवरोही त्रिकोण के रूप में देखना चाहिए, जो एक निरंतर बेचने वाले पुट का सुझाव देता है जिससे पैदावार अधिक हो जाती है।

शुक्रवार को डॉलर में तीन दिन की सेलऑफ से वापसी हुई। क्या यूएसडी के तकनीकी पैटर्न का प्रमुख 6 जनवरी के निचले स्तर से अपने उत्थान को जारी रखने के लिए कमर कस रहा है?

ग्रीनबैक ने मार्च के बाद से गिरती हुई कमी को पूरा किया, लेकिन यह संभावित डबल-बॉटम के नीचे (डॉटेड) नेकलाइन पर फिसलता हुआ दिखाई दिया।

गौर करें कि वैश्विक रिजर्व मुद्रा ने शुक्रवार के दैनिक उच्च स्तर को कैसे छोड़ दिया, नेकलाइन पर प्रतिरोध का पता लगाया। दूसरी ओर, आरएसआई संकेत देता है कि मुद्रा की गति बढ़ रही है, वेज के समर्थन में और इसलिए डबल-बॉटम। कीमत 50 और 100 डीएमए से अधिक होने के बाद, 50 डीएमए के साथ-साथ खींचने पर, ऐसा लगता है कि डॉलर 200 डीएमए पर ले जाएगा।

सोना में दूसरे दिन शुक्रवार को गिरावट रही, क्योंकि मार्च के बाद से पीली धातु अपने गिरते चैनल के भीतर एक सुधार लाने के लिए संघर्ष कर रही थी।

जबकि आरएसआई और एमएसीडी नीचे दिखाई दिए, 200 डीएमए ने नीचे की ओर वक्र करना शुरू कर दिया है, जिससे इसकी डेथ क्रॉस सिग्नल में वृद्धि हुई, जो जनवरी में शुरू हुआ। जबकि आक्रामक व्यापारी डिप खरीद लेंगे, रूढ़िवादी व्यापारियों को एक मंदी के चैनल के भीतर एक लंबी स्थिति में प्रवेश करने से बचने की संभावना होगी।

शनिवार को बिटकॉइन ने फिर से इतिहास बनाया, सत्र के शीर्ष पर बंद होकर पहली बार $ 60,000 से ऊपर का कारोबार किया।

हालांकि क्रिप्टोक्यूरेंसी के आरएसआई और एमएसीडी दोनों अत्यधिक रनवे प्रदान करते हैं इससे पहले कि ओवरबॉट की स्थिति खेलने की चिंताओं से पहले, यह याद रखना महत्वपूर्ण है कि सप्ताहांत के दौरान मूल्य को स्थानांतरित करना आसान है, जब ट्रेडिंग पतली होती है।

शुक्रवार को तेल 66 डॉलर से नीचे आ गया, क्योंकि कमोडिटी की शॉर्ट टर्म गति कमजोर हो गई।

यह 2008 के शीर्ष के बाद से डाउनट्रेंड लाइन पर क्रश के बाद आरएसआई के नकारात्मक विचलन के साथ देखा जा सकता है। इस तरह के ऐतिहासिक पार उतार-चढ़ाव का कारण बनते हैं, जिससे यह अल्पकालिक ट्रेडों के लिए मुश्किल हो जाता है। लंबा दृश्य अधिक दिख रहा है।

आगे का सप्ताह

सूचीबद्ध सभी समय EDT हैं

रविवार

21:00: चीन - औद्योगिक उत्पादन: 7.3% से 30.0% तक बढ़ने की उम्मीद है।

सोमवार

19:30: ऑस्ट्रेलिया - आरबीए मीटिंग मिनट्स

मंगलवार

5:00: जर्मनी - ज़ूव इकनोमिक सेंटीमेंट: 71.2 से बढ़कर 74.0 हो गया।

7:30: यूएस - कोर रिटेल सेल्स: शायद 5.9% से -0.1% तक गिर गया।

7:30: अमेरिका - खुदरा बिक्री: 5.3% से -0.6% तक डुबकी लगाने का अनुमान है।

बुधवार

5:00: यूरोज़ोन - सीपीआई: ने 0.9% यो पर फ्लैट रहने की भविष्यवाणी की।

7:30: यूएस - बिल्डिंग परमिट: 1.866M से 1.750M तक गिरावट की उम्मीद है।

7:30: कनाडा - सीपीआई: 0.6% से 0.7% तक उच्च संभावना।

9:30: यूएस - क्रूड ऑयल इन्वेंटरी: 13.798M से 0.816M तक का अनुमान।

13:00: US - फेड ब्याज दर निर्णय: 0.25% पर स्थिर रहने का अनुमान है।

गुरूवार

7:00: यूके - BoE ब्याज दर निर्णय: 0.10% रहने का पूर्वानुमान।

7:30: यूएस - प्रारंभिक बेरोजगार दावे: 712K से 705K तक डुबकी लगाने का अनुमान।

7:30: यूएस - फिलाडेल्फिया फेड मैन्युफैक्चरिंग इंडेक्स: 23.1 पर सपाट रहा।

शुक्रवार

5:30: रूस - ब्याज दर निर्णय: 4.25% पर बने रहने की उम्मीद है।

7:30: कनाडा - कोर खुदरा बिक्री: -4.1% से -2.8% तक बढ़ने के लिए।