- बाजार में कई महत्वपूर्ण घटनाओं के बीच वॉल स्ट्रीट पर मई एक और अस्थिर महीना होने की उम्मीद है।

- वर्तमान परिवेश में अनुकूल अवसरों की पहचान सर्वोपरि हो जाती है।

- ऐसे में, निवेशकों को नया महीना शुरू होते ही अपने पोर्टफोलियो में सेल्सफोर्स, वॉल्ट डिज़्नी, और ओक्टा जोड़ने पर विचार करना चाहिए।

- क्या आप मौजूदा बाजार की अस्थिरता से निपटने के लिए कार्रवाई योग्य व्यापार विचारों की तलाश कर रहे हैं? केवल 216 रुपये प्रति माह पर 69% तक की भारी छूट पर इन्वेस्टिंगप्रो से जुड़ें!

- 2024 वर्ष-दर-तारीख: +3.8%

- मार्केट कैप: $263.1 बिलियन

- 2024 वर्ष-दर-तारीख: +24.7%

- मार्केट कैप: $206.4 बिलियन

- 2024 वर्ष-दर-तारीख: +4.8%

- मार्केट कैप: $15.9 बिलियन

- प्रोपिक्स: सिद्ध ट्रैक रिकॉर्ड के साथ एआई-चयनित स्टॉक विजेता।

- प्रोटिप्स: जटिल वित्तीय डेटा को सरल बनाने के लिए सुपाच्य, छोटे आकार की अंतर्दृष्टि।

- उचित मूल्य: स्टॉक के आंतरिक मूल्य के बारे में गहरी जानकारी प्राप्त करें।

- उन्नत स्टॉक स्क्रीनर: सैकड़ों चयनित फ़िल्टर और मानदंडों के आधार पर सर्वोत्तम स्टॉक खोजें।

पहली फेडरल रिजर्व दर में कटौती के समय पर बढ़ती अनिश्चितता और स्थिर मुद्रास्फीति के संकेतों के बीच बाजार में संभावित अवसरों पर नजर रखने वाले निवेशकों के लिए मई एक रोमांचक महीना बन रहा है।

जैसे-जैसे हम नए महीने में प्रवेश कर रहे हैं, कई स्टॉक ध्यान आकर्षित करने के लिए तैयार हैं, जिनमें सेल्सफोर्स (NYSE:CRM), वॉल्ट डिज़्नी (NYSE:DIS), और ओक्टा (NASDAQ:{) शामिल हैं। {1006169|ओकेटीए}})।

इन कंपनियों के पास न केवल महीने के लिए आय रिपोर्टें निर्धारित हैं, बल्कि आशाजनक बुनियादी बातों और टेलविंड्स का भी दावा है जो उनके शेयरों को ऊपर ले जा सकते हैं।

वैसे, आप भी ऐसे ही स्टॉक आसानी से चुन सकते हैं। हमारा पूर्वानुमानित एआई स्टॉक-पिकिंग टूल गेम-चेंजर साबित हो सकता है। केवल 216 रुपये प्रति माह पर 69% तक की भारी छूट में, यह आपको एआई-चयनित खरीद और बिक्री के समय पर चयन के साथ मासिक आधार पर अपडेट करेगा, जिससे आपको बाजार पर महत्वपूर्ण बढ़त मिलेगी।

अभी सदस्यता लें और अपने पोर्टफोलियो को अन्य सभी से एक कदम आगे रखें !

इस लेख के पाठक PROIN628 कूपन कोड के साथ वार्षिक और द्विवार्षिक योजनाओं पर अतिरिक्त 10% छूट का आनंद लेते हैं।

आइए गहराई से देखें कि ये तीन कम मूल्य वाले स्टॉक मई में निवेशकों के लिए आकर्षक अवसर क्यों बनाते हैं।

1. सेल्सफोर्स

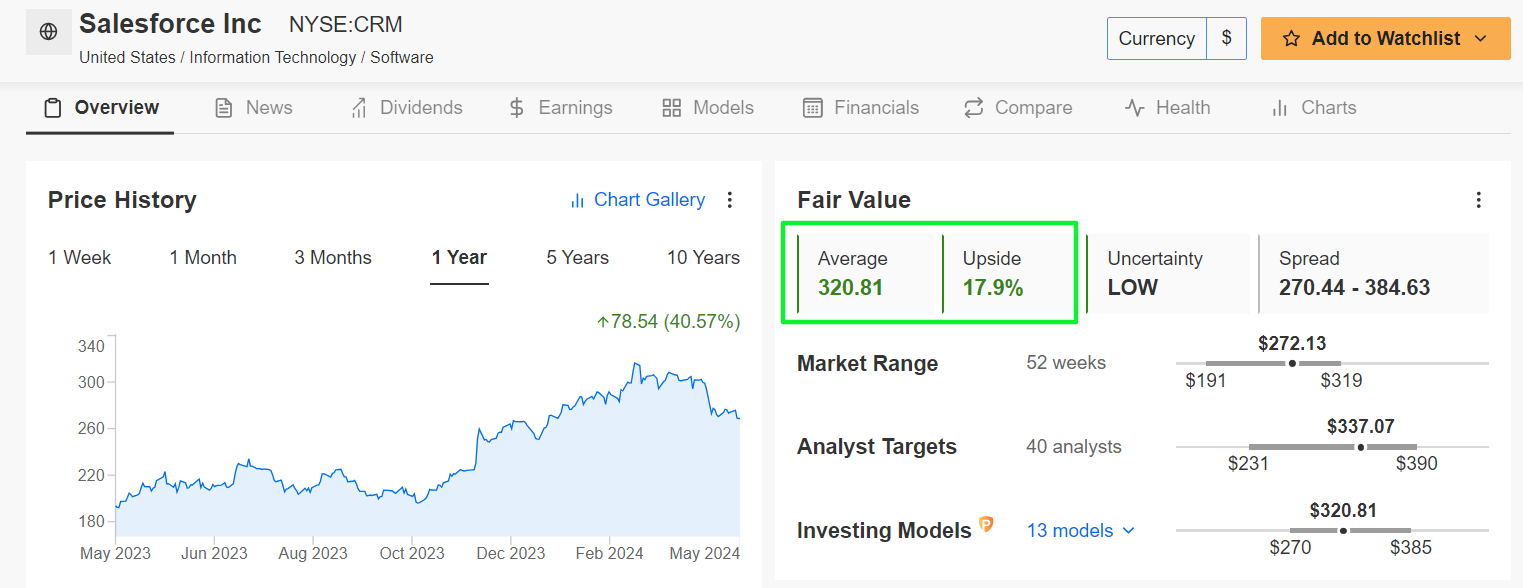

सेल्सफोर्स (NYSE:CRM) का स्टॉक गुरुवार के सत्र में $272.13 पर समाप्त हुआ, जो 1 मार्च को पहुँचे $318.71 के अपने सर्वकालिक उच्च स्तर से लगभग 15% कम है। मौजूदा स्तरों पर, सेल्सफोर्स का मार्केट कैप $263.1 बिलियन है, जिससे इसकी कमाई होती है। SAP, Intuit (NASDAQ:INTU), और ServiceNow (NYSE:NOW) से आगे, इसे दुनिया की सबसे मूल्यवान क्लाउड-आधारित सॉफ़्टवेयर कंपनी का दर्जा प्राप्त है।

शेयर - जो डॉव जोन्स इंडस्ट्रियल एवरेज के 30 घटकों में से एक हैं - पिछले 12 महीनों के दौरान लगभग 41% की वृद्धि हुई है, जो तकनीकी क्षेत्र के साथ-साथ बढ़ी है।

Source: InvestingPro

प्रभावशाली रैली के बावजूद, मौजूदा 'उचित मूल्य' अनुमान से संकेत मिलता है कि सीआरएम स्टॉक का मूल्यांकन कम है। इन्वेस्टिंगप्रो के एआई मॉडल मौजूदा बाजार मूल्य से 17.9% संभावित वृद्धि की भविष्यवाणी करते हैं, जबकि वॉल स्ट्रीट विश्लेषकों ने 24% की वृद्धि के साथ लगभग $337/शेयर होने का अनुमान लगाया है।

मई के लिए उत्प्रेरक: मुझे उम्मीद है कि सेल्सफोर्स स्टॉक इस महीने बेहतर प्रदर्शन करेगा, क्षितिज पर एक नए रिकॉर्ड स्तर तक संभावित ब्रेकआउट के साथ, क्योंकि एंटरप्राइज़ सॉफ़्टवेयर दिग्गज की नवीनतम आय और मार्गदर्शन आसानी से अपने क्लाउड व्यवसाय और हालिया एआई पहलों में व्यापक ताकत के कारण अनुमानों में शीर्ष पर पहुंच जाएगा।

सैन फ्रांसिस्को, कैलिफोर्निया स्थित कंपनी मंगलवार, 28 मई को शाम 4:00 बजे ईटी पर अमेरिकी बाजार बंद होने के बाद अपना पहला तिमाही अपडेट देने वाली है।

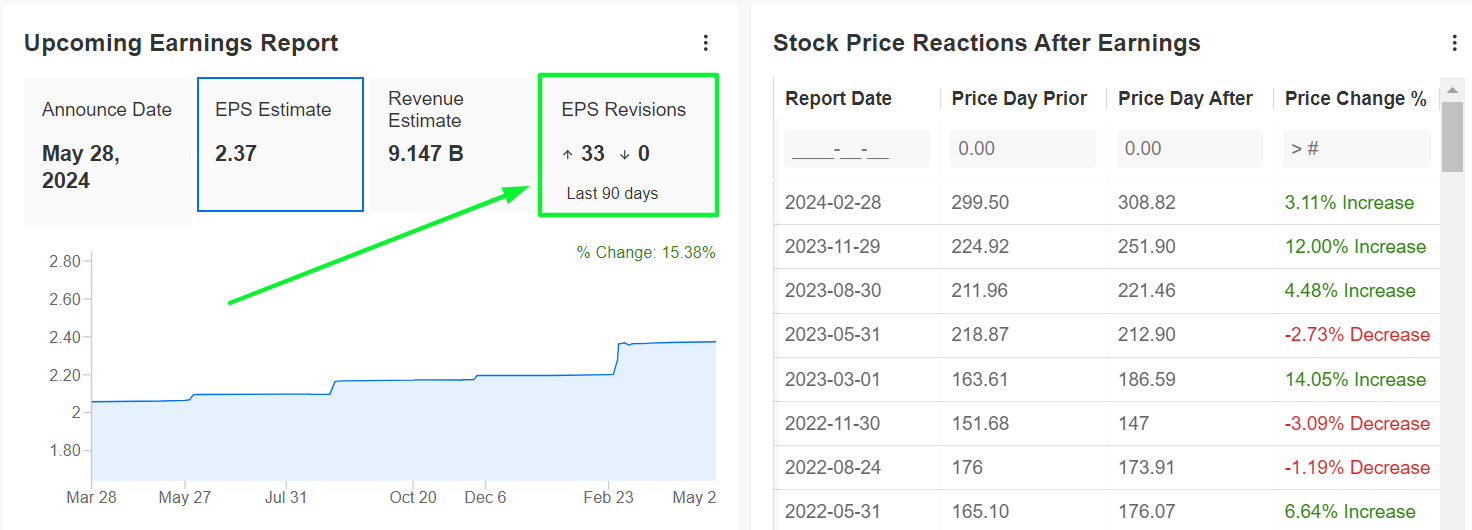

आश्चर्य की बात नहीं है, विश्लेषक आय संशोधन का इन्वेस्टिंगप्रो सर्वेक्षण प्रिंट से पहले आशावाद बढ़ने की ओर इशारा करता है। जैसा कि नीचे देखा जा सकता है, कंपनी को कवर करने वाले सभी 33 विश्लेषकों ने पिछले 90 दिनों में अपने लाभ अनुमानों को संशोधित किया है क्योंकि स्ट्रीट क्लाउड सॉफ्टवेयर प्रदाता पर तेजी से बढ़ रहा है।

Source: InvestingPro

सेल्सफोर्स को Q1 में प्रति शेयर 2.37 डॉलर की कमाई होती दिख रही है, जो कि एक साल पहले की अवधि से 40.2% अधिक है। इस बीच, ग्राहक संबंध प्रबंधन (सीआरएम) टूल और समाधानों के लिए व्यवसायों और संगठनों की ठोस मांग के कारण राजस्व साल-दर-साल 10.8% बढ़कर 9.14 बिलियन डॉलर होने का अनुमान है।

यह ध्यान दिया जाना चाहिए कि मार्क बेनिओफ के नेतृत्व वाली कंपनी के पास लाभ और बिक्री वृद्धि के लिए वॉल स्ट्रीट के तिमाही अनुमानों को मात देने का एक लंबा इतिहास है, कम से कम 2014 की दूसरी तिमाही से लेकर हर तिमाही में ऐसा किया जा रहा है।

जैसे-जैसे व्यवसाय तेजी से डिजिटल जुड़ाव और डेटा-संचालित निर्णय लेने को प्राथमिकता दे रहे हैं, सेल्सफोर्स का एआई-संचालित सीआरएम प्लेटफॉर्म, 'आइंस्टीन जीपीटी', कंपनी को तेजी से विकसित हो रहे बाजार में निरंतर सफलता की स्थिति में रखता है।

2. वॉल्ट डिज़्नी

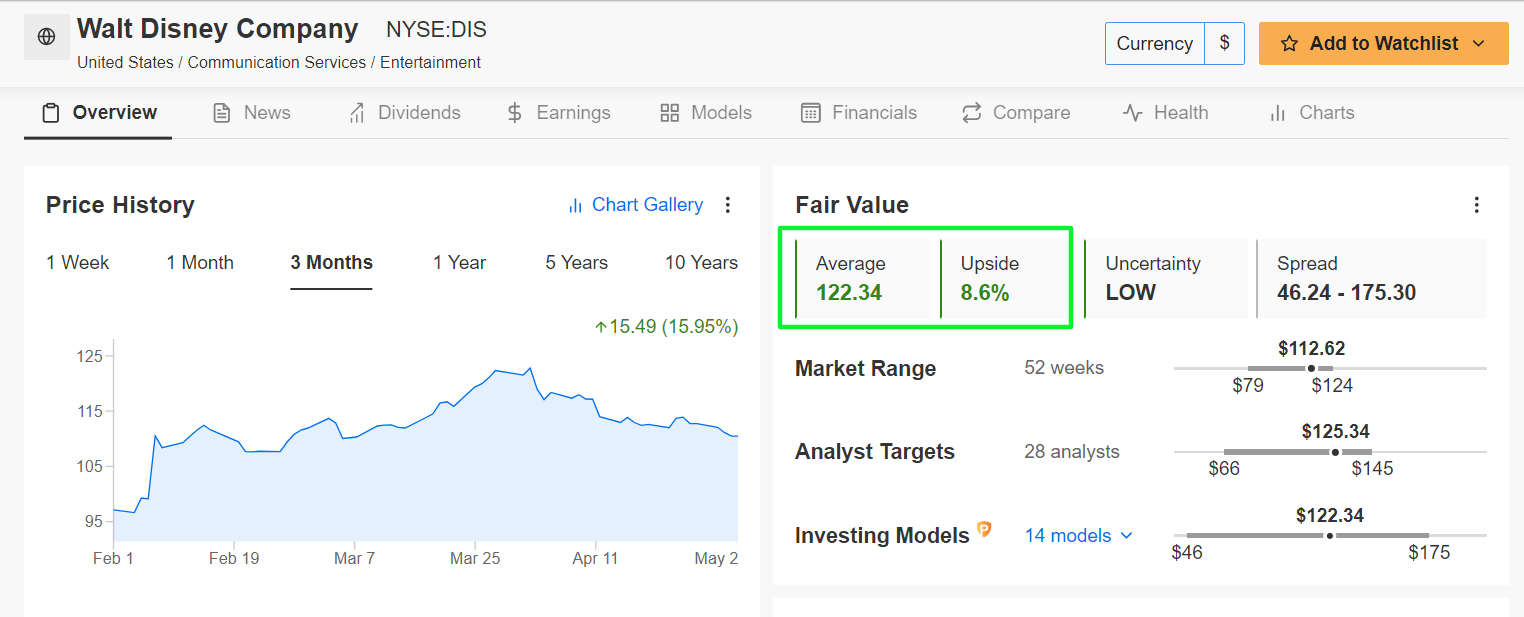

वॉल्ट डिज़्नी (NYSE:DIS) के शेयर कल रात $112.62 पर बंद हुए, जिससे यह 28 मार्च को 2024 में $123.74 के उच्चतम स्तर को छू गया। बरबैंक, कैलिफ़ोर्निया स्थित कंपनी का बाज़ार पूंजीकरण $206.4 बिलियन है इसका वर्तमान मूल्यांकन इसे दुनिया की सबसे बड़ी मनोरंजन और मीडिया कंपनियों में से एक बनाता है।

वर्ष की शुरुआत से शेयरों में लगभग 25% की वृद्धि हुई है, जो प्रतिस्पर्धी नेटफ्लिक्स (NASDAQ:NFLX) (+16%), वार्नर ब्रदर्स डिस्कवरी (NASDAQ:{{6382|WBD}) द्वारा अर्जित लाभ को पीछे छोड़ रहा है। }) (-30.1%), और पैरामाउंट ग्लोबल (NASDAQ:PARAA) (-6.3%) एक ही समय सीमा में।

Source: InvestingPro

यह ध्यान देने योग्य है कि इन्वेस्टिंगप्रो में एआई-संचालित मात्रात्मक मॉडल गुरुवार के समापन मूल्य से डीआईएस स्टॉक में 8.6% की बढ़त की ओर इशारा करते हैं। इससे शेयर $122.34 के अपने 'उचित मूल्य' मूल्य लक्ष्य के करीब आ जाएंगे।

मई के लिए उत्प्रेरक: अपनी शानदार कमाई और बिक्री वृद्धि की संभावनाओं की बदौलत डिज्नी नए महीने में सबसे अच्छे शेयरों में से एक बना हुआ है।

बॉब इगर की अगुवाई वाली कंपनी मंगलवार, 7 मई को सुबह 8:00 बजे ईटी पर शुरुआती घंटी बजने से पहले वित्तीय वर्ष की दूसरी तिमाही के लिए अपने वित्तीय नतीजे देने वाली है।

विश्लेषकों की कमाई में संशोधन का एक इन्वेस्टिंगप्रो सर्वेक्षण परिणामों से पहले बढ़ते आशावाद की ओर इशारा करता है, जिसमें विश्लेषकों का मीडिया और मनोरंजन समूह पर तेजी से विश्वास बढ़ रहा है। पिछले तीन महीनों में लाभ अनुमानों को 12 बार ऊपर की ओर संशोधित किया गया है, जबकि चार बार नीचे की ओर संशोधन किया गया है।

Source: InvestingPro

चल रहे लागत-कटौती उपायों के सकारात्मक प्रभाव के बीच, हाउस ऑफ माउस को प्रति शेयर 1.10 डॉलर कमाने का अनुमान है, जो कि एक साल पहले की अवधि में $ 0.93 के ईपीएस से 18.3% सुधार है।

इस बीच, राजस्व लगभग 2% सालाना बढ़कर 22.15 बिलियन डॉलर हो गया है, जिसकी बदौलत मुझे उम्मीद है कि इसके प्रतिष्ठित थीम पार्क डिवीजन और प्रमुख स्ट्रीमिंग और लीनियर टीवी व्यवसायों में अपेक्षाकृत मजबूत वैश्विक प्रदर्शन होगा।

डिज़्नी+ के नेतृत्व में कंपनी का स्ट्रीमिंग सेगमेंट उत्कृष्ट प्रदर्शन करने वाला रहा है, जिसने वैश्विक स्तर पर लाखों ग्राहकों को आकर्षित किया है और प्रत्यक्ष-से-उपभोक्ता व्यवसाय में वृद्धि को बढ़ावा दिया है।

अत्यधिक प्रत्याशित फिल्म रिलीज और मूल प्रोग्रामिंग सहित एक मजबूत सामग्री पाइपलाइन के साथ, वॉल्ट डिज़नी उपभोक्ता मांग को भुनाने और अपने विभिन्न व्यावसायिक क्षेत्रों में राजस्व वृद्धि को बढ़ावा देने के लिए अच्छी स्थिति में है।

3. ओक्टा

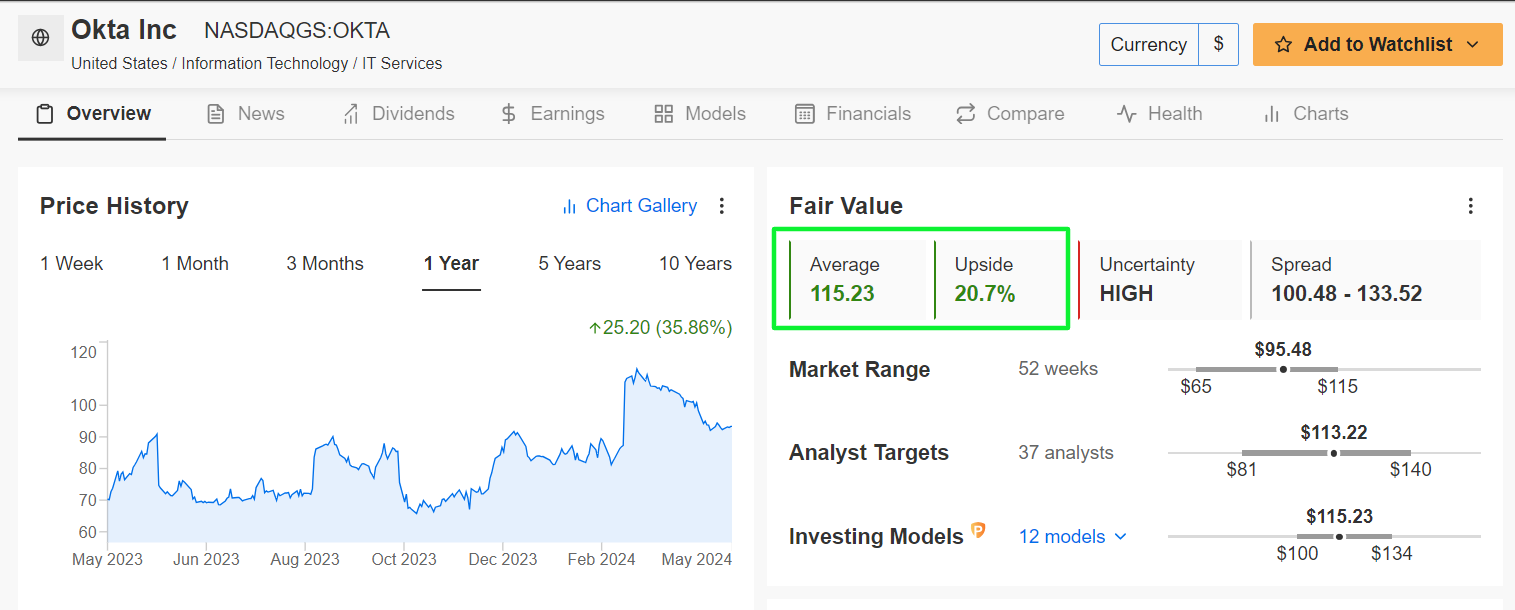

ओक्टा (NASDAQ:OKTA) स्टॉक गुरुवार को $95.48 पर समाप्त हुआ, जो 8 मार्च को $114.50 के एक साल के शिखर पर पहुंच गया था। वर्तमान मूल्यांकन पर, सैन फ्रांसिस्को-आधारित पहचान-और-पहुंच प्रबंधन विशेषज्ञ का बाज़ार पूंजीकरण $15.9 बिलियन है।

टेक सेक्टर में जारी तेजी के बीच पिछले 12 महीनों में शेयरों में 35.8% की बढ़ोतरी हुई है।

Source: InvestingPro

यह ध्यान देने योग्य है कि OKTA का वर्तमान मूल्यांकन बताता है कि यह एक सौदा है, जैसा कि इन्वेस्टिंगप्रो एआई मॉडल से संकेत मिलता है। पिछली रात के समापन मूल्य से 20.7% की वृद्धि की संभावना है, जो इसे $115.23 प्रति शेयर पर निर्धारित 'उचित मूल्य' के करीब ले जाएगा।

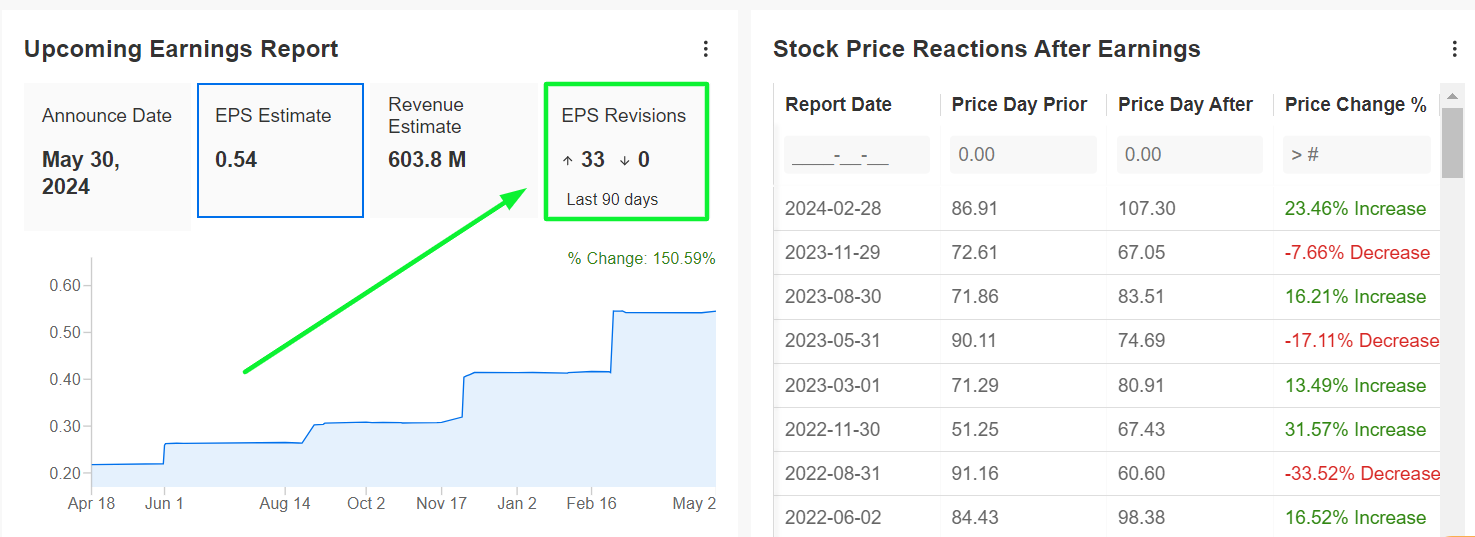

मई के लिए उत्प्रेरक: ओक्टा का अनुमान है कि जब वह गुरुवार, 30 मई को शाम 4:00 बजे ईटी पर समापन घंटी के बाद पहली तिमाही के नतीजे देगा तो मजबूत दोहरे अंकों के लाभ और बिक्री वृद्धि की रिपोर्ट करेगा।

इन्वेस्टिंगप्रो सर्वेक्षण के अनुसार, वॉल स्ट्रीट Q1 अपडेट से पहले बेहद आशावादी है, विश्लेषकों ने पिछले तीन महीनों में अपने ईपीएस अनुमानों को 33 गुना बढ़ा दिया है, जो उनकी शुरुआती उम्मीदों से लगभग 150% की बढ़त दर्शाता है।

Source: InvestingPro

जैसा कि ऊपर देखा गया है, ओक्टा को प्रति शेयर $0.54 कमाने का अनुमान है, जो कि एक साल पहले की अवधि में $0.22 प्रति शेयर के लाभ से 155% अधिक है।

इस बीच, राजस्व में साल-दर-साल 16.6% की बढ़ोतरी देखी गई है, जो 603.8 मिलियन डॉलर हो गई है क्योंकि सुरक्षा-सॉफ़्टवेयर निर्माता को क्लाउड-आधारित पहचान और एक्सेस प्रबंधन टूल के लिए बड़े उद्यमों की मजबूत मांग से लाभ होता है।

ओक्टा क्लाउड सॉफ्टवेयर प्रदान करता है जो कंपनियों को एप्लिकेशन में उपयोगकर्ता प्रमाणीकरण को प्रबंधित और सुरक्षित करने में मदद करता है, और डेवलपर्स को एप्लिकेशन, वेबसाइट वेब सेवाओं और उपकरणों में पहचान नियंत्रण बनाने में मदद करता है।

तेजी से बढ़ती पहचान और पहुंच प्रबंधन क्षेत्र में व्यापक रूप से अग्रणी माने जाने वाला ओक्टा आगे बढ़ने के लिए एक ठोस विकल्प है क्योंकि इसे वर्तमान डिजिटल परिदृश्य के बीच साइबर सुरक्षा खर्च में निरंतर वृद्धि से लाभ मिलता है।

बाजार के रुझान के साथ तालमेल बनाए रखने और आपके व्यापार के लिए इसका क्या अर्थ है, इसके लिए इन्वेस्टिंगप्रो को अवश्य देखें।

इस लेख के पाठक कूपन कोड PROIN628 के साथ वार्षिक और द्वि-वार्षिक योजनाओं पर अतिरिक्त 10% छूट का आनंद लेते हैं।

चाहे आप नौसिखिया निवेशक हों या अनुभवी व्यापारी, इन्वेस्टिंगप्रो का लाभ उठाकर ऊंची मुद्रास्फीति और उच्च ब्याज दरों की चुनौतीपूर्ण पृष्ठभूमि के बीच जोखिमों को कम करते हुए निवेश के अवसरों की दुनिया को खोल सकते हैं।

यहां सदस्यता लें और इन तक पहुंच अनलॉक करें:

प्रकटीकरण: लेखन के समय, मैं एसपीडीआर एसएंडपी 500 ईटीएफ (एसपीवाई), और इनवेस्को क्यूक्यूक्यू ट्रस्ट ईटीएफ (क्यूक्यूक्यू) के माध्यम से एसएंडपी 500, और नैस्डेक 100 पर निर्भर हूं।

मैं व्यापक आर्थिक माहौल और कंपनियों की वित्तीय स्थिति दोनों के चल रहे जोखिम मूल्यांकन के आधार पर व्यक्तिगत स्टॉक और ईटीएफ के अपने पोर्टफोलियो को नियमित रूप से पुनर्संतुलित करता हूं।

इस लेख में चर्चा किए गए विचार पूरी तरह से लेखक की राय हैं और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए।