- दिसंबर 2021 से लंबी अवधि की गिरावट के बावजूद, फाइजर के स्टॉक का मूल्यांकन अभी भी कम हो सकता है

- कंपनी अब एक साल के ठहराव के बाद एक स्थिर, विकासोन्मुख मॉडल स्थापित करने का लक्ष्य लेकर चल रही है

- फाइजर का समग्र वित्तीय स्वास्थ्य ठोस बना हुआ है और स्टॉक निचले स्तर पर पहुंचने के कगार पर हो सकता है

- 12 वर्षों तक लगातार लाभांश बढ़ने से यह लंबी अवधि के निवेशकों के लिए एक आकर्षक स्टॉक बन गया है

- निवेशित पूंजी पर उच्च रिटर्न

- शेयर की कीमत में कम अस्थिरता

- नकदी प्रवाह का स्वास्थ्य

महामारी के दौरान उछाल का अनुभव करने के बाद, फाइजर (NYSE:PFE) ने दिसंबर 2021 में दीर्घकालिक गिरावट की प्रवृत्ति में प्रवेश किया। स्टॉक ने पिछले साल अक्टूबर-दिसंबर की अवधि में संभावित सुधार के संकेत दिखाए। हालाँकि, इसे लगातार बिकवाली के दबाव से बचने के लिए संघर्ष करना पड़ा, जिसके परिणामस्वरूप अंततः कीमतें महामारी-पूर्व स्तरों के करीब लौट आईं।

कंपनी को COVID-19 वैक्सीन और पैक्सलोविड की बिक्री से पर्याप्त नकदी प्रवाह प्राप्त हुआ। हालाँकि, अपनी उपलब्धियों पर आराम करने के बजाय, न्यूयॉर्क स्थित कंपनी ने अपने गैर-कोविड-19 उत्पाद पोर्टफोलियो में निवेश करने का विकल्प चुना और विभिन्न विलय और अधिग्रहण के माध्यम से विकास को आगे बढ़ाया।

हालाँकि फार्मास्युटिकल दिग्गज को इस प्रक्रिया में कुछ चुनौतियों का सामना करना पड़ा, लेकिन यह स्पष्ट है कि इसमें अभी भी महत्वपूर्ण क्षमता बनी हुई है, भले ही इन निवेशों से अपेक्षित रिटर्न अभी तक नहीं मिला है।

फाइजर की यात्रा में एक बाधा तब आई जब उसे लीवर एंजाइम के स्तर में वृद्धि के कारण टाइप 2 मधुमेह और मोटापे के इलाज में इस्तेमाल होने वाली दवा का उत्पादन रोकना पड़ा। फिर भी, कंपनी के पास इन स्थितियों के लिए एक और दवा पाइपलाइन में है, जिसे एक आशाजनक विकल्प माना जाता है।

डेनुग्लिप्रोन नाम की इस वैकल्पिक दवा के परीक्षणों में अब तक कोई समस्या नहीं आई है। इन अध्ययनों के परिणाम वर्ष के अंत तक उपलब्ध होने की उम्मीद है, और यह देखना दिलचस्प होगा कि यह कितने बाजार पर कब्जा कर सकता है।

फाइजर के स्टॉक को अगस्त में एक और झटका लगा जब कंपनी ने दूसरी तिमाही में नकारात्मक कमाई दर्ज की। रिपोर्ट में पिछली तिमाही के लिए कुल राजस्व में 54% की गिरावट का पता चला है, जिसका मुख्य कारण गैर-कोविड-19 उत्पादों की बिक्री में कमी है। इसके बाद पिछली तिमाही में राजस्व में 28% की गिरावट आई, जिससे मूल्य निर्धारण और प्रदर्शन के बारे में चिंताएँ और बढ़ गईं।

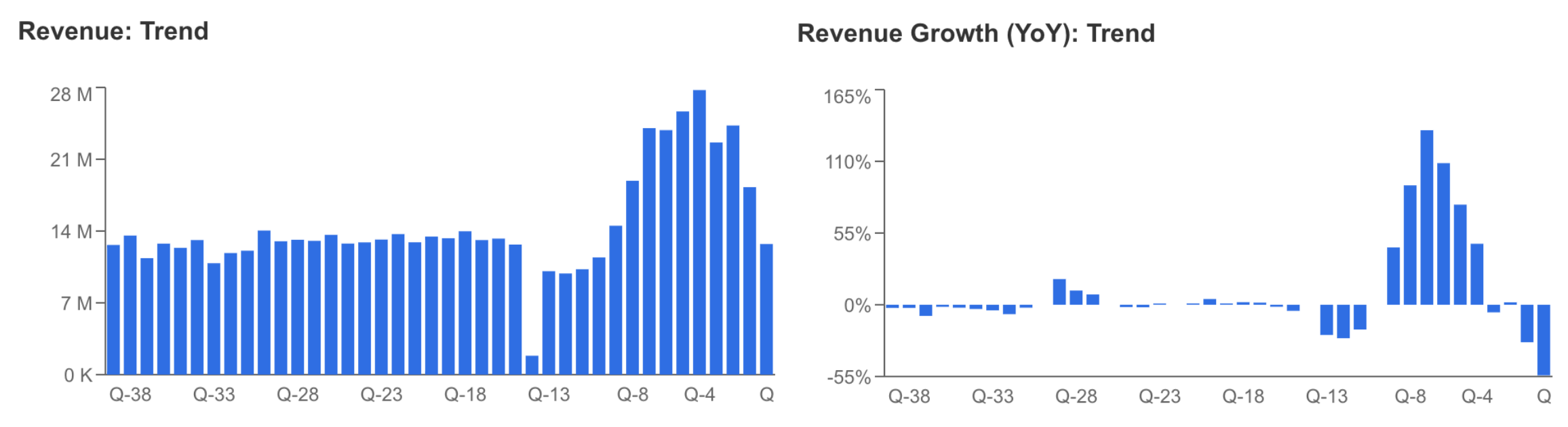

Source: InvestingPro

Source: InvestingPro

इसके अलावा, इसने पिछली तिमाही में अपनी प्रति शेयर आय (ईपीएस) 0.64 डॉलर घोषित की, जो उम्मीद से 15% अधिक है। हालाँकि, पिछली तिमाही का राजस्व $12.73 बिलियन था, जो इन्वेस्टिंगप्रो की अपेक्षा से 5% कम था, जिससे नकारात्मकता पैदा हुई। नवीनतम तिमाही आंकड़ों के बाद कंपनी ने 2023 के लिए अपने राजस्व पूर्वानुमान को $67 - $71 बिलियन से घटाकर $67 - $70 बिलियन कर दिया।

फाइजर के लिए आगे क्या है?

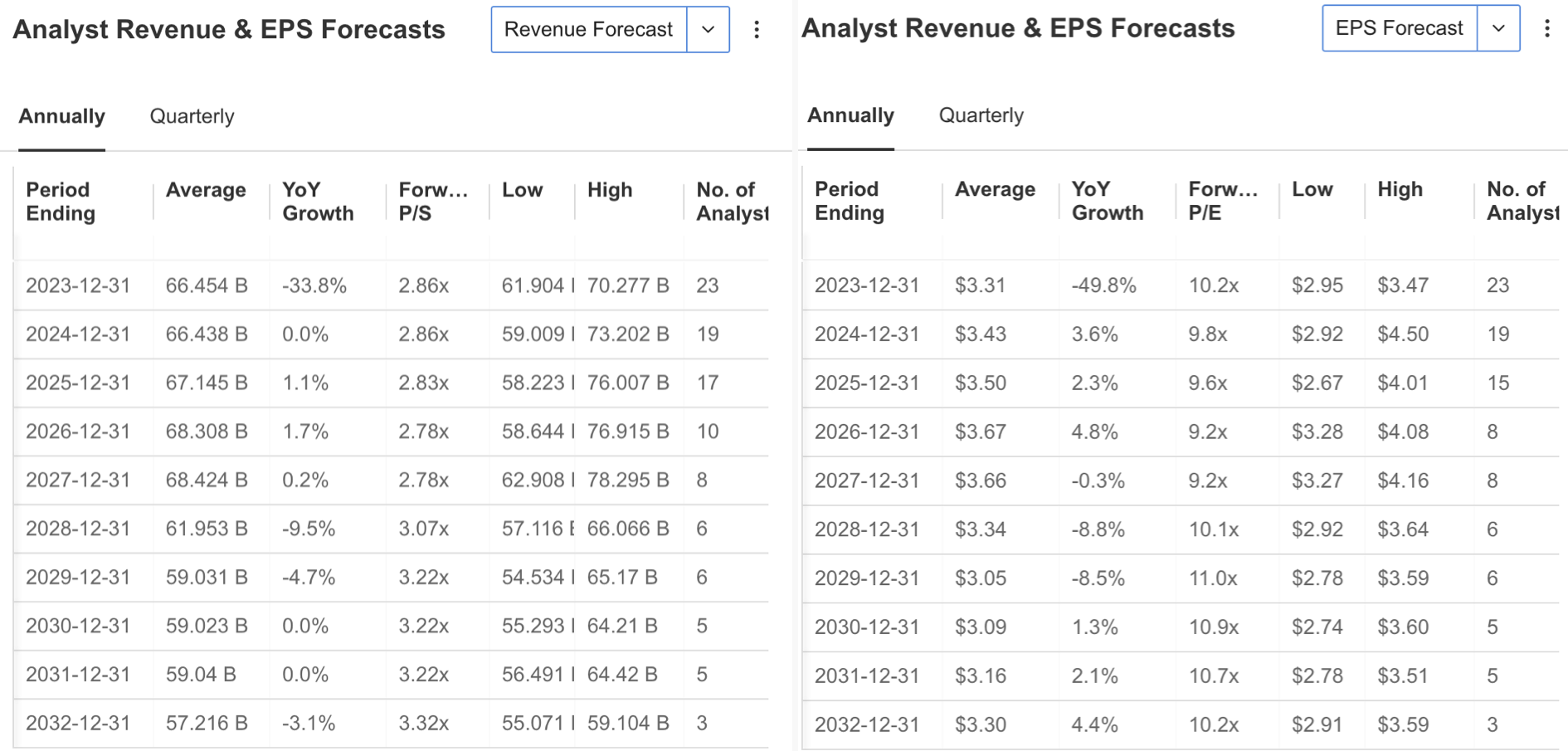

जब हम इन्वेस्टिंगप्रो प्लेटफॉर्म के माध्यम से विश्लेषक पूर्वानुमानों पर नज़र डालते हैं, तो यह देखा जाता है कि 14 विश्लेषकों ने Q3 रिपोर्ट के लिए अपने अनुमानों को नीचे की ओर संशोधित किया है, जिसकी घोषणा 31 अक्टूबर को होने की उम्मीद है। तदनुसार, वर्तमान तिमाही के लिए आम सहमति अनुमान $4.88 है। अरब, साल-दर-साल 26% कम। विश्लेषकों ने ईपीएस पूर्वानुमान को भी 53% घटाकर $0.63 कर दिया।

Source: InvestingPro

Source: InvestingPro

लंबी अवधि के पूर्वानुमानों को देखते हुए, साल के अंत में ईपीएस लगभग 50% कम होकर 3.31 डॉलर होने का अनुमान है। आने वाले वर्षों के लिए मध्यम वृद्धि की संभावना है। वर्ष के अंत के लिए राजस्व पूर्वानुमान $66.45 बिलियन है, जो लगभग 34% कम है। जबकि फाइजर के राजस्व में अगले 3 वर्षों में मामूली वृद्धि की उम्मीद है, कमजोर दृष्टिकोण की भविष्यवाणी की गई है।  Source: InvestingPro

Source: InvestingPro

निराशावादी दृष्टिकोण को उलटने के लिए, कंपनी एक साल के ठहराव के बाद भविष्य के लिए एक स्थिर और संभावित विकास-उन्मुख मॉडल स्थापित करने पर ध्यान केंद्रित करती दिख रही है। हालाँकि इन प्रयासों के शुरुआती परिणाम, जैसे कि गैर-कोविड-19 राजस्व में 5% की वृद्धि, अभी तक पर्याप्त नहीं माने गए हैं, कंपनी के मौजूदा निवेशों को उस दिशा में विकसित करना महत्वपूर्ण है जो आने वाले समय में इसके राजस्व को बढ़ाएगा।

सबसे हालिया तिमाही रिपोर्ट में, कंपनी ने COVID से संबंधित अनिश्चितता को स्वीकार किया। हालाँकि, उसका अनुमान है कि पतझड़ और सर्दियों के महीनों के दौरान टीकाकरण दरों में वृद्धि का साल के अंत तक उसकी कमाई पर सकारात्मक प्रभाव पड़ेगा। इसके अलावा, फ्लू और कोविड टीकों के संयोजन से मध्यम और लंबी अवधि में निरंतर सकारात्मक योगदान मिलने की उम्मीद है।

पीएफई स्टॉक का मूल्य काफी कम है

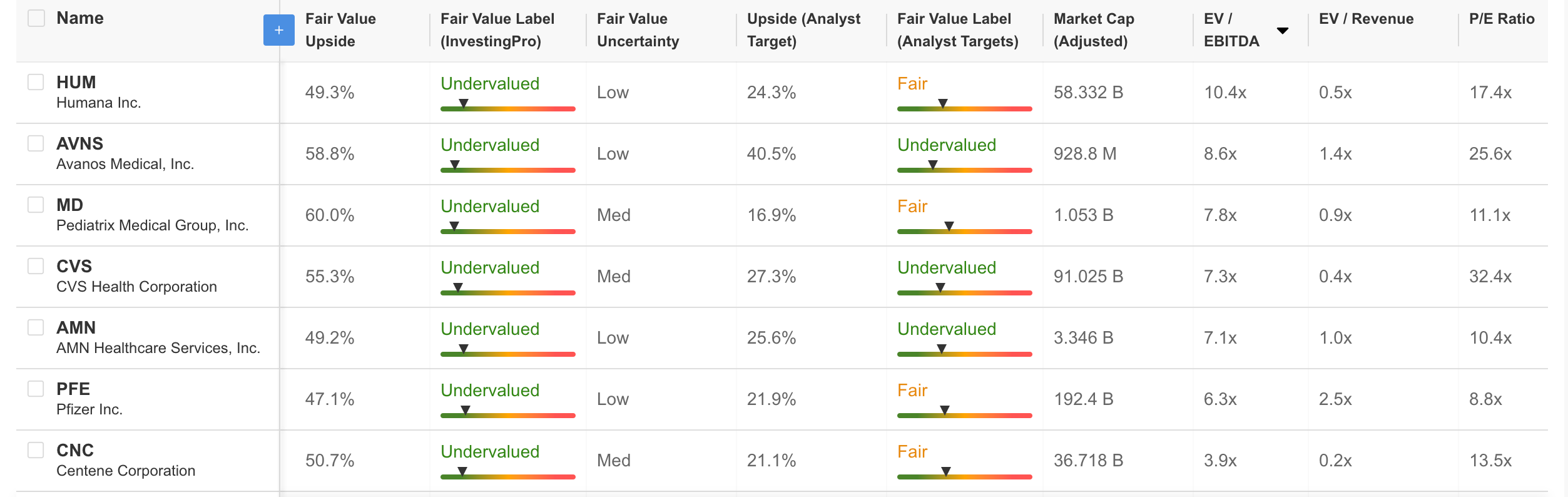

फाइजर के राजस्व मार्जिन को लेकर अनिश्चितता के बावजूद, पीएफई का स्टॉक एक महत्वपूर्ण वृद्धि क्षमता प्रदर्शित करता है। उचित मूल्य विश्लेषण, विश्लेषकों की राय और मूल्य/आय अनुपात जैसे कारकों के आधार पर कंपनी के स्टॉक का मूल्यांकन करते समय, यह स्पष्ट हो जाता है कि उचित मूल्य क्षमता के मामले में पीएफई का वर्तमान में 47% कम मूल्यांकन किया गया है।

विश्लेषकों के आकलन से पता चलता है कि स्टॉक 22% की छूट पर कारोबार कर रहा है। इसके अलावा, फाइजर अपने प्रतिस्पर्धियों की तुलना में कम ईवी/ईबीआईटीडीए अनुपात और राजस्व के सापेक्ष कम उद्यम मूल्य का दावा करता है। इसके अतिरिक्त, 8.8X के मूल्य/आय अनुपात के साथ, कंपनी का शेयर मूल्य काफी कम प्रतीत होता है, जो दर्शाता है कि पीएफई अपनी निचली कीमतों पर पहुंच गया है और इसमें विकास की पर्याप्त संभावनाएं हैं।

Source: InvestingPro

Source: InvestingPro

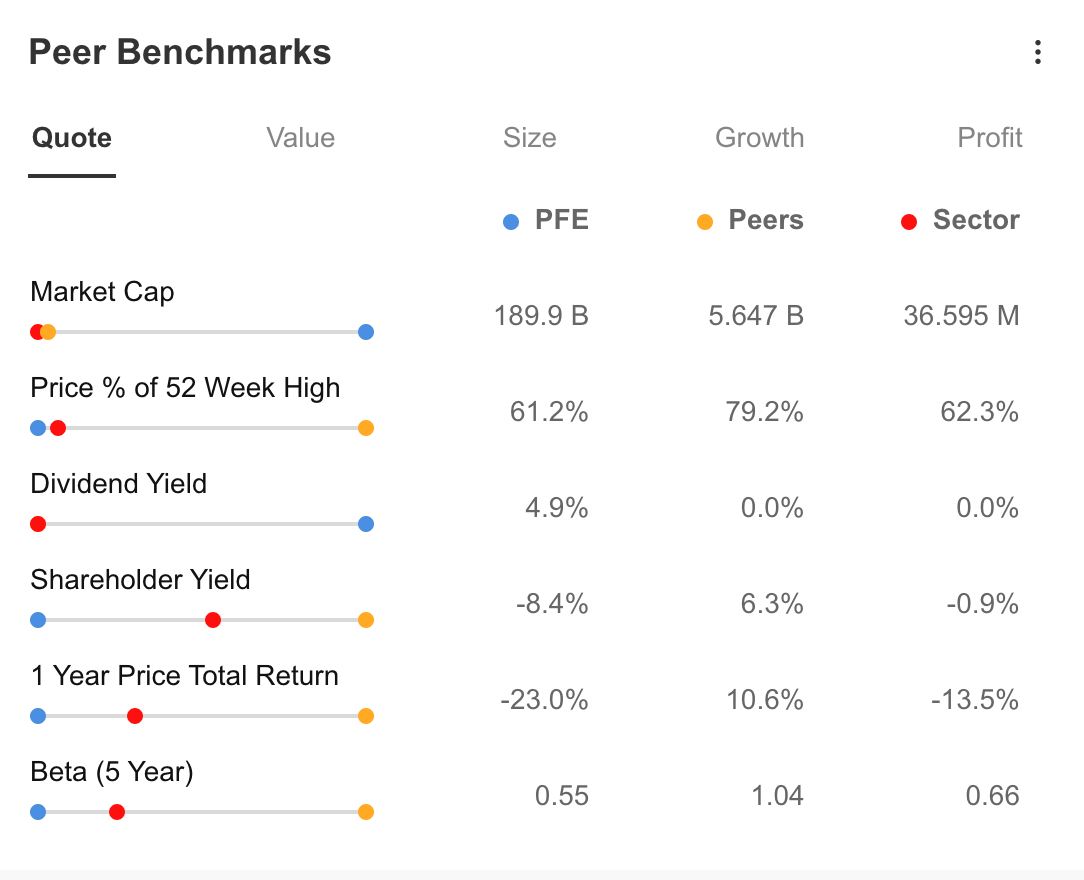

अपने साथियों और उद्योग के साथ फाइजर की तुलना जारी रखते हुए, कंपनी अपने बाजार पूंजीकरण और लाभांश उपज के साथ खड़ी है, जबकि इसके शेयरधारक रिटर्न और पिछले 1 वर्ष में कुल रिटर्न नकारात्मकता को दर्शाता है। जबकि पीएफई वर्तमान में अपने 1-वर्ष के उच्चतम स्तर से 61% दूर है, तथ्य यह है कि यह अनुपात साथियों के करीब है और सेक्टर औसत एक महत्वपूर्ण संकेत देता है कि समस्या क्षेत्रीय कठिनाइयों के कारण होती है।

यहां एक और उल्लेखनीय विवरण यह है कि पीएफई का 5-वर्षीय बीटा 0.55 पर है। वर्तमान बीटा के अनुसार, पीएफई स्टॉक निवेश पोर्टफोलियो के लिए एक रक्षात्मक संपत्ति है जिसमें शेयर बाजार की गतिविधियों से अलग होने वाले मूल्य आंदोलनों को प्रतिबिंबित करने की क्षमता है।

Source: InvestingPro

Source: InvestingPro

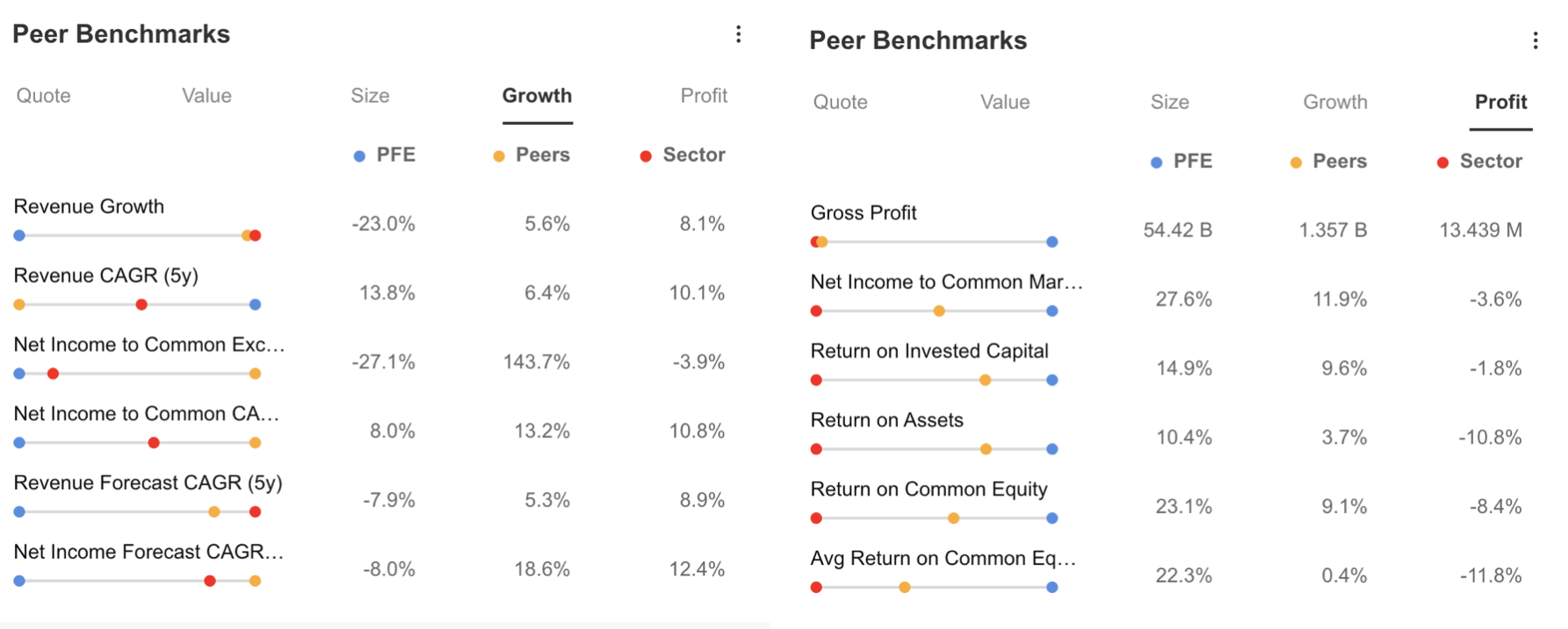

आइए विकास और लाभप्रदता पर ध्यान केंद्रित करते हुए तुलना पर गौर करें। वर्तमान परिणामों के आधार पर फाइजर के विकास संकेतक अपने साथियों की तुलना में अधिक चुनौतीपूर्ण प्रतीत होते हैं। जबकि प्रतिस्पर्धियों को राजस्व वृद्धि में आंशिक वृद्धि का अनुभव हो रहा है, फाइजर को इस संबंध में नकारात्मक रुझान का सामना करना पड़ रहा है।

इसके अलावा, अगले 5 वर्षों के लिए राजस्व और शुद्ध लाभ के पूर्वानुमान फिलहाल विशेष रूप से आशाजनक नहीं दिख रहे हैं। हालाँकि, यह ध्यान रखना महत्वपूर्ण है कि फाइजर की लाभप्रदता मेट्रिक्स अपने सेक्टर और सहकर्मी कंपनियों से बेहतर प्रदर्शन कर रही है। कंपनी को अपने मौजूदा आकार को देखते हुए अपने राजस्व का विस्तार करने में चुनौतियों का सामना करना पड़ सकता है, और सहकर्मी कंपनियों की तुलना में अपने परिचालन से तेजी से मुनाफा कमाने की इसकी क्षमता को कम करके नहीं आंका जाना चाहिए।

Source: InvestingPro

Source: InvestingPro

ऐसा इसलिए है क्योंकि दीर्घकालिक परिप्रेक्ष्य से पता चलता है कि विलय और अधिग्रहण के माध्यम से किए गए निवेश एक महत्वपूर्ण आय क्षमता को दर्शाते हैं। इसके अलावा, हाल के घटनाक्रम में, FDA ने 12 वर्ष और उससे अधिक उम्र के लोगों के लिए वैक्सीन को मंजूरी दे दी है, जो एरिस के साथ नवीनतम COVID वेरिएंट के अनुरूप है। यह एक अन्य कारक है जो मांग के आधार पर वर्ष के अंत तक कंपनी के राजस्व को बढ़ाने की क्षमता रखता है।

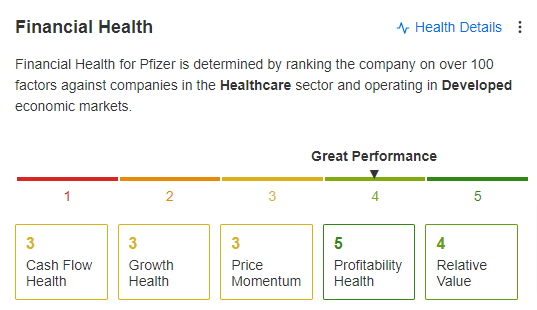

कंपनी की अच्छी वित्तीय स्थिति को निम्नलिखित बिंदुओं द्वारा संक्षेपित किया गया है:

फाइजर का समग्र वित्तीय स्वास्थ्य ठोस है। कंपनी की लाभप्रदता और सापेक्ष मूल्य मुख्य आकर्षण हैं, जबकि इसकी नकदी स्थिति, विकास और मूल्य गति ने भी अच्छा प्रदर्शन किया है।

Source: InvestingPro

परिणामस्वरूप, उचित मूल्य विश्लेषण से पता चलता है कि स्टॉक $33.6 के अपने वर्तमान स्तर पर 45% छूट पर बढ़ रहा है, जो कम अनिश्चितता के साथ स्टॉक के $50 के करीब पहुंचने की क्षमता को दर्शाता है। 23 विश्लेषकों का सर्वसम्मत विचार यह है कि पीएफई अल्पावधि में $44 तक बढ़ सकता है।

***

अस्वीकरण: लेखक के पास इनमें से कोई भी शेयर नहीं है। यह सामग्री, जो पूरी तरह शैक्षिक उद्देश्यों के लिए तैयार की गई है, को निवेश सलाह नहीं माना जा सकता है।