- इस लेख में, हम इस क्षेत्र में चल रहे बिकवाली के बीच बेहतर प्रदर्शन के लिए नए, कम कीमत वाले प्रौद्योगिकी शेयरों को खोजने पर ध्यान केंद्रित करेंगे।

- इन्वेस्टिंग प्रो+ स्टॉक स्क्रिनर का उपयोग करते हुए, हम तीन कंपनियों को हाइलाइट करते हैं जो अपने साथियों की तुलना में अपेक्षाकृत सस्ते हैं, मजबूत बुनियादी बातों और कम मूल्यांकन के लिए धन्यवाद।

- इसे ध्यान में रखते हुए, एप्लाइड मैटेरियल्स, डेल टेक्नोलॉजीज और नॉर्टनलाइफ लॉक बिल में फिट होते हैं।

- अपने पोर्टफोलियो में जोड़ने के लिए अधिक अंडर-द-रडार स्टॉक विचारों की तलाश है? InvestingPro+ के सदस्यों को हमारे शोध उपकरणों और डेटा तक विशेष पहुंच प्राप्त होती है।

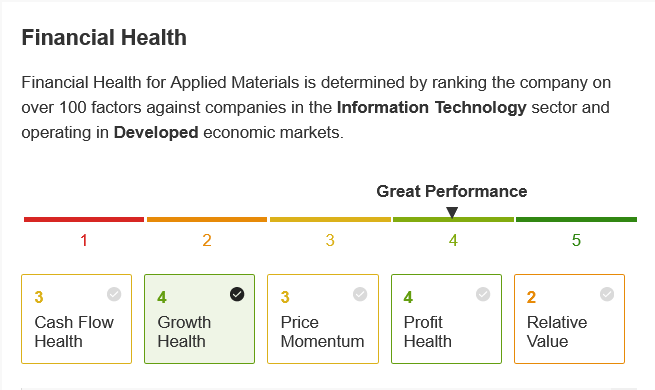

- वित्तीय स्वास्थ्य ग्रेड: बी

- पी/ई अनुपात: 14.7

- मार्केट कैप: $96.2 बिलियन

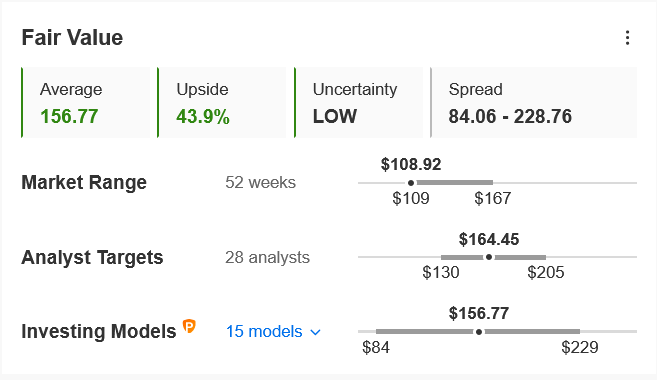

- प्रो + उचित मूल्य ऊपर: +43.9%

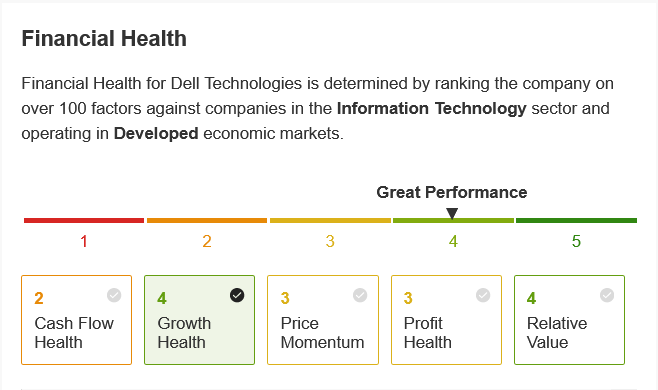

- वित्तीय स्वास्थ्य ग्रेड: बी

- पी/ई अनुपात: 7.1

- मार्केट कैप: $35.3 बिलियन

- प्रो + उचित मूल्य ऊपर: +50.2%

- वित्तीय स्वास्थ्य ग्रेड: बी

- पी/ई अनुपात: 16.0

- मार्केट कैप: $14.8 बिलियन

- प्रो + उचित मूल्य ऊपर: +41.7%

2022 की शुरुआत के बाद से प्रौद्योगिकी शेयरों ने जोरदार संघर्ष किया है, क्योंकि फेडरल रिजर्व की मौद्रिक नीति को आक्रामक रूप से कड़ा करने की योजना के बारे में आशंकाओं ने इस क्षेत्र में व्यापक-आधारित बिकवाली शुरू कर दी है।

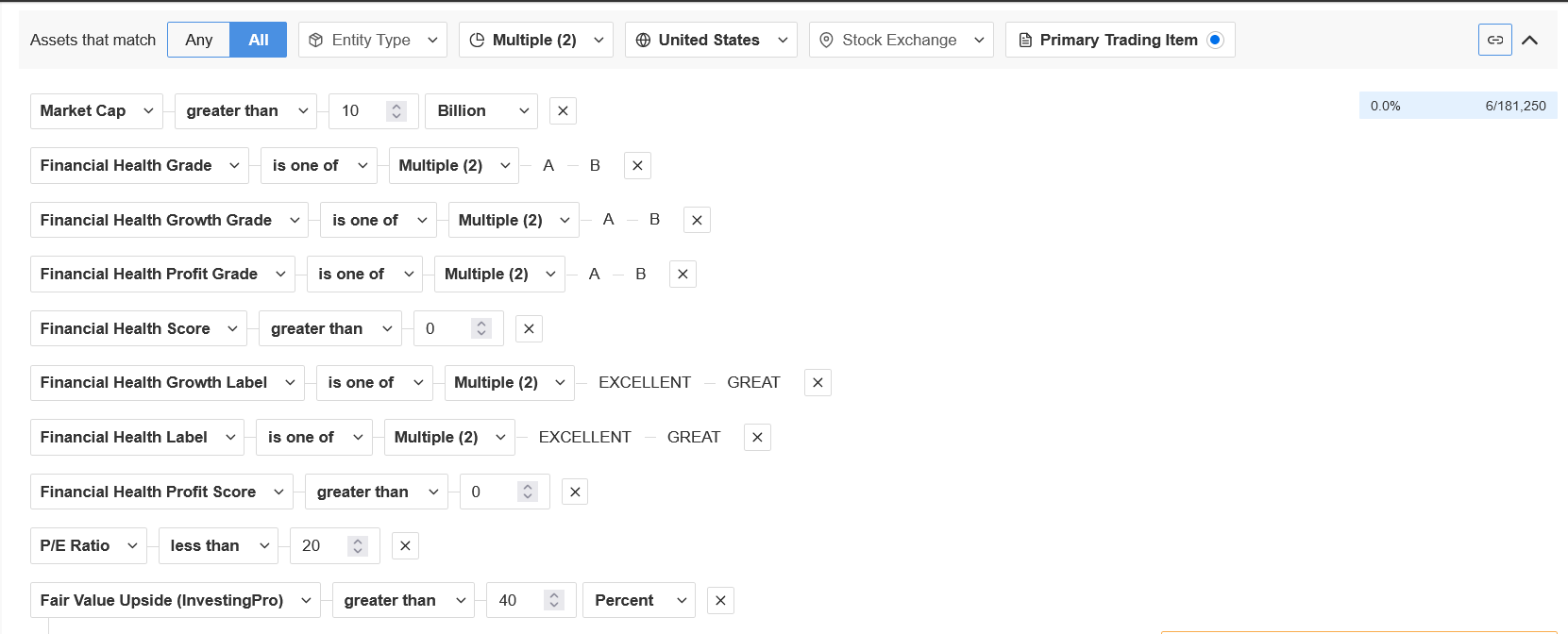

जैसे, इन्वेस्टिंग प्रो+ स्टॉक स्क्रिनर का उपयोग करते हुए, हमने यूएस एक्सचेंजों में सूचीबद्ध 10,000 से अधिक शेयरों को उज्ज्वल विकास संभावनाओं के साथ अंडरवैल्यूड टेक कंपनियों की एक छोटी वॉचलिस्ट में फ़िल्टर करने के लिए एक व्यवस्थित दृष्टिकोण चलाया।

हमने केवल 10 बिलियन डॉलर और उससे अधिक के मार्केट कैप और 20 से नीचे के मूल्य-से-आय (पी/ई) अनुपात वाले शेयरों पर ध्यान केंद्रित करने का निर्णय लिया। फिर हमने उन कंपनियों के लिए स्कैन किया, जिनकी InvestingPro उचित मूल्य में वृद्धि 40% से अधिक थी।

Source: InvestingPro

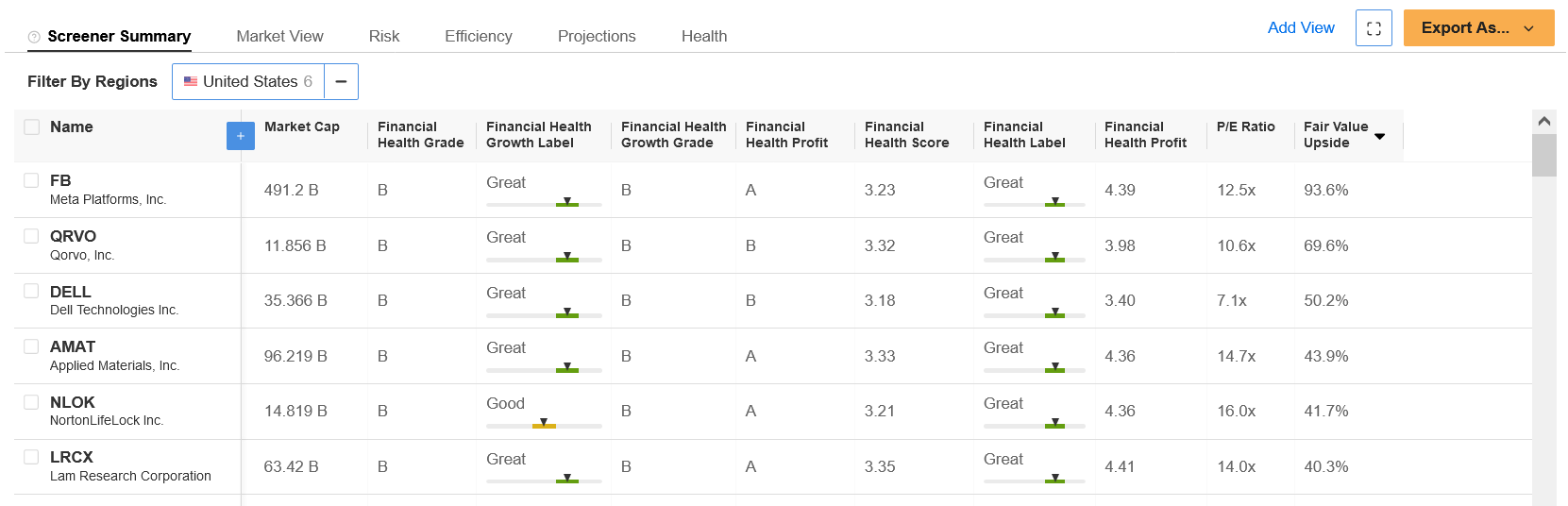

एक बार मानदंड लागू हो जाने के बाद, हमारी निगरानी सूची में कुल छह कंपनियां रह गईं।

Source: InvestingPro

गहराई से देखने पर, हम तीन शीर्ष पिक्स को तोड़ेंगे, जिनसे InvestingPro मॉडल के आधार पर कुछ उच्चतम रिटर्न प्रदान करने की उम्मीद की जाती है।

1. एप्लाइड मैटेरियल्स

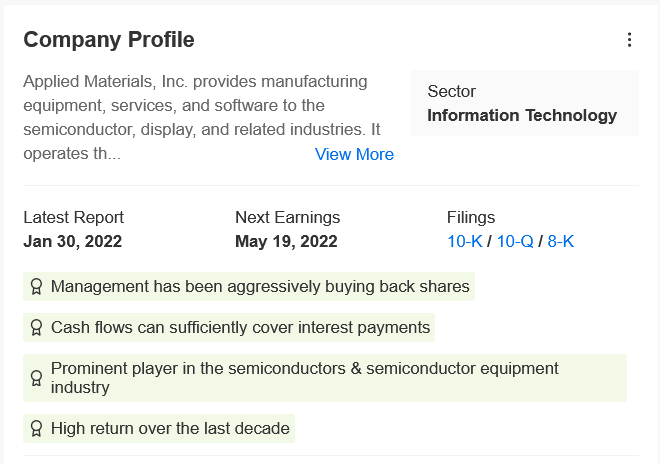

Applied Materials (NASDAQ:AMAT) अर्धचालक उद्योग के लिए विनिर्माण उपकरण, सेवाएं और सॉफ्टवेयर का एक प्रमुख आपूर्तिकर्ता है।

यह लिक्विड क्रिस्टल और ऑर्गेनिक लाइट-एमिटिंग डायोड (OLED) डिस्प्ले, और उपभोक्ता-उन्मुख उपकरणों, जैसे टेलीविजन, स्मार्टफोन, टैबलेट, लैपटॉप और पर्सनल कंप्यूटर के लिए अन्य डिस्प्ले तकनीकों के डिजाइन और उत्पादन के लिए उत्पाद भी प्रदान करता है।

सांता क्लारा, कैलिफ़ोर्निया स्थित कंपनी ने इस वर्ष संघर्ष किया है, वैश्विक आपूर्ति श्रृंखला की कमी के बीच सामान्य सेमीकंडक्टर इंडेक्स के साथ-साथ व्यापक बाजार को एक बड़े अंतर से पीछे छोड़ते हुए।

साल-दर-साल, एएमएटी ने अपने स्टॉक में लगभग 31% की गिरावट देखी है। इससे भी अधिक चिंताजनक बात यह है कि 14 जनवरी को 167.06 डॉलर के रिकॉर्ड उच्च स्तर पर पहुंचने के बाद से चिप उपकरण आपूर्तिकर्ता के शेयरों में लगभग 35% की गिरावट आई है।

एएमएटी ने मंगलवार के सत्र को 13 महीने के निचले स्तर 108.92 डॉलर पर समाप्त किया, जिससे सेमीकंडक्टर उपकरण निर्माता को 96.2 अरब डॉलर का बाजार पूंजीकरण मिला।

इसकी कमजोर कीमत कार्रवाई के बावजूद, एप्लाइड मैटेरियल्स स्टॉक आने वाले महीनों में सेमीकंडक्टर उद्योग में रिबाउंड खेलने के इच्छुक निवेशकों के लिए एक ठोस मूल्य शर्त के रूप में प्रकट होता है।

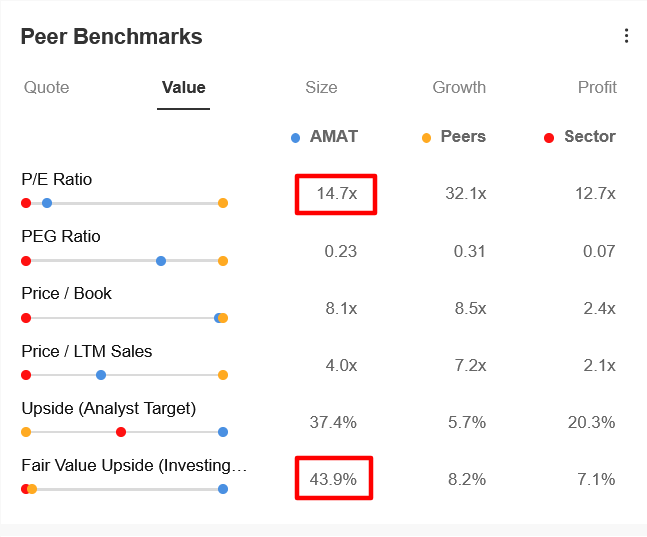

वास्तव में, AMAT का पी/ई अनुपात 14.7 का तुलनात्मक रूप से कम है, जो इसे सेमीकंडक्टर समूह में अपने कुछ उल्लेखनीय साथियों जैसे ASML Holding (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC), और Teradyne (NASDAQ:TER) की तुलना में काफी सस्ता बनाता है।

Source: InvestingPro

प्रो+ स्टॉक के बारे में कुछ और महत्वपूर्ण जानकारियां देता है, जिसमें शेयर बायबैक और स्वस्थ नकदी प्रवाह सबसे अलग हैं:

Source: InvestingPro

फिर, प्रो+ चिप गियर विक्रेता की वित्तीय स्वास्थ्य स्थिति का एक त्वरित स्नैपशॉट प्रदान करता है, जिसने उज्ज्वल लाभ और बिक्री वृद्धि की संभावनाओं के कारण 4/5 का स्कोर अर्जित किया:

Source: InvestingPro

110 डॉलर से कम के मूल्य बिंदु पर, एएमएटी इन्वेस्टिंगप्रो में मात्रात्मक मॉडल के अनुसार अत्यधिक छूट पर आता है, जो अगले 12 महीनों में एएमएटी शेयरों में मौजूदा स्तरों से लगभग 44% ऊपर की ओर इशारा करता है।

Source: InvestingPro

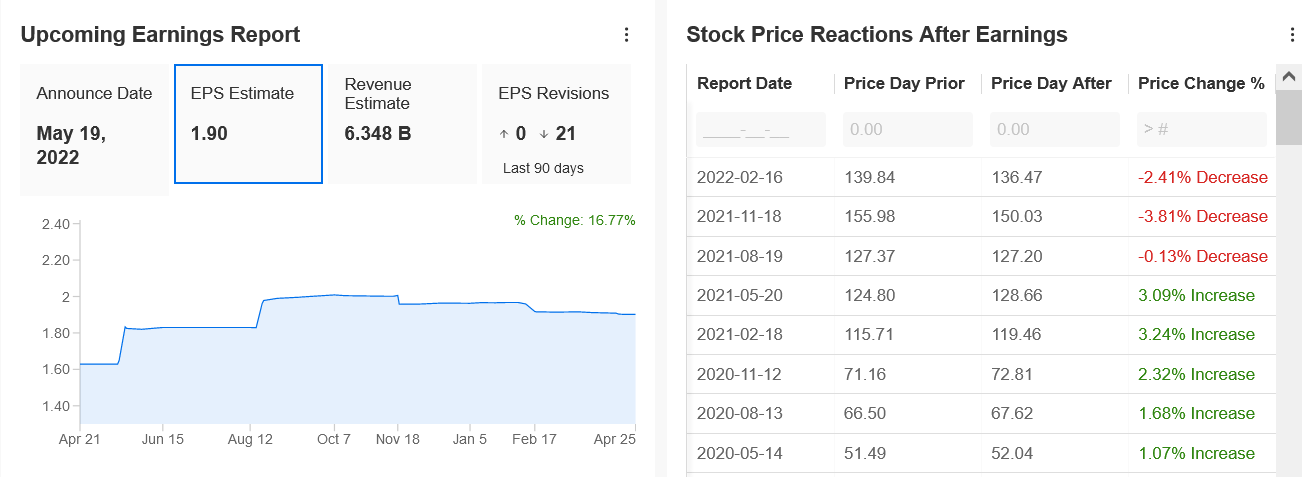

एप्लाइड मैटेरियल्स, जिसने आय और राजस्व की सूचना दी, जो पिछली तिमाही में आसानी से उम्मीदों में सबसे ऊपर था, अगली रिपोर्ट गुरुवार, 19 मई को समापन घंटी के बाद वित्तीय परिणामों की रिपोर्ट करती है।

सर्वसम्मति ने अपनी वित्तीय दूसरी तिमाही के लिए $ 1.90 की प्रति शेयर आय के लिए कॉल किया, एक साल पहले की अवधि में $ 1.63 के ईपीएस से 16.5% सुधार हुआ। राजस्व लगभग 14% साल-दर-साल बढ़कर 6.34 बिलियन डॉलर होने का अनुमान है।

Source: InvestingPro

2. डेल टेक्नोलॉजीज

Dell Technologies (NYSE:DELL), जो 2016 में Dell और EMC Corporation के बीच विलय के बाद बनाई गई थी, सूचना प्रौद्योगिकी समाधानों का एक प्रमुख वैश्विक प्रदाता है।

डेल के उत्पादों की विविधता में व्यक्तिगत कंप्यूटर, सर्वर, कंप्यूटर सॉफ्टवेयर, कंप्यूटर सुरक्षा और नेटवर्क सुरक्षा, साथ ही सूचना सुरक्षा सेवाएं शामिल हैं।

कई शीर्ष-रेटेड प्रौद्योगिकी नामों पर नाजुक भावना को देखते हुए, टेक्सास स्थित कंपनी राउंड रॉक के शेयरों ने हाल के सत्रों में ताजा 52-सप्ताह के निचले स्तर की श्रृंखला को मारते हुए कुछ अशांति का सामना किया है।

डीईएल, जो साल-दर-साल 17.2% नीचे है, कल रात 46.51 डॉलर पर समाप्त हुआ, जिसने इसे 35.3 बिलियन डॉलर का मार्केट कैप कमाया। मौजूदा स्तरों पर, शेयर अक्टूबर 2021 में अपने $ 115.00 के सर्वकालिक शिखर से लगभग 60% नीचे हैं।

जैसा कि प्रो+ बताता है, डीईएल अपने आकर्षक मूल्यांकन के साथ संयुक्त रूप से मजबूत लाभ और विकास की संभावनाओं के कारण, अच्छी वित्तीय स्थिति में है।

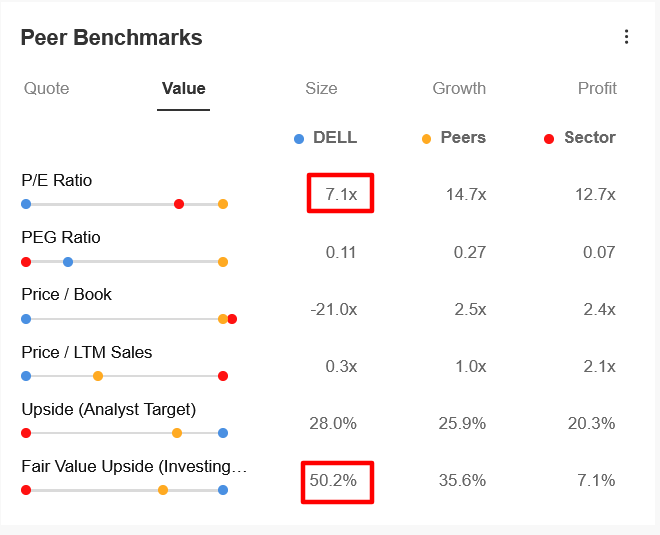

Source: InvestingPro

यह 7.1 के पी/ई अनुपात पर ट्रेड करता है, जो 12.7 के सेक्टर माध्य से काफी कम है और अपने समकक्षों की तुलना में काफी सस्ता है, जिसका सामूहिक पी/ई अनुपात 14.7 है।

इसके अलावा, डेल अपनी कुछ लाभप्रदता और बिक्री मेट्रिक्स के लिए इस क्षेत्र का नेतृत्व करता है, लगभग 17% की राजस्व वृद्धि का आनंद ले रहा है, जो अपने साथियों द्वारा दर्ज की गई 12.5% राजस्व वृद्धि से अधिक है।

Source: InvestingPro

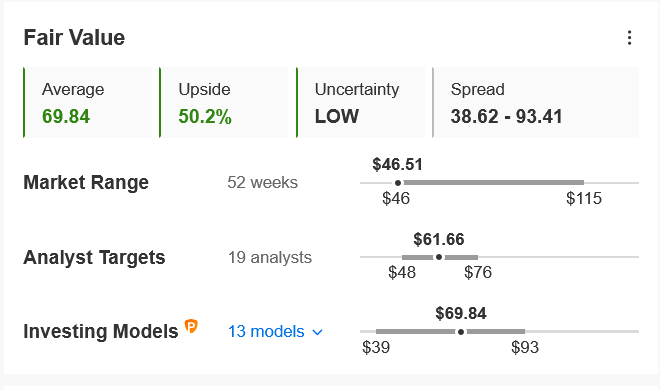

इसमें कोई आश्चर्य की बात नहीं है कि, InvestingPro मॉडल के अनुसार, इस समय DELL का मूल्यांकन नहीं किया गया है और अगले 12 महीनों में $69.84/शेयर के उचित मूल्य पर 50% की वृद्धि देख सकता है।

Source: InvestingPro

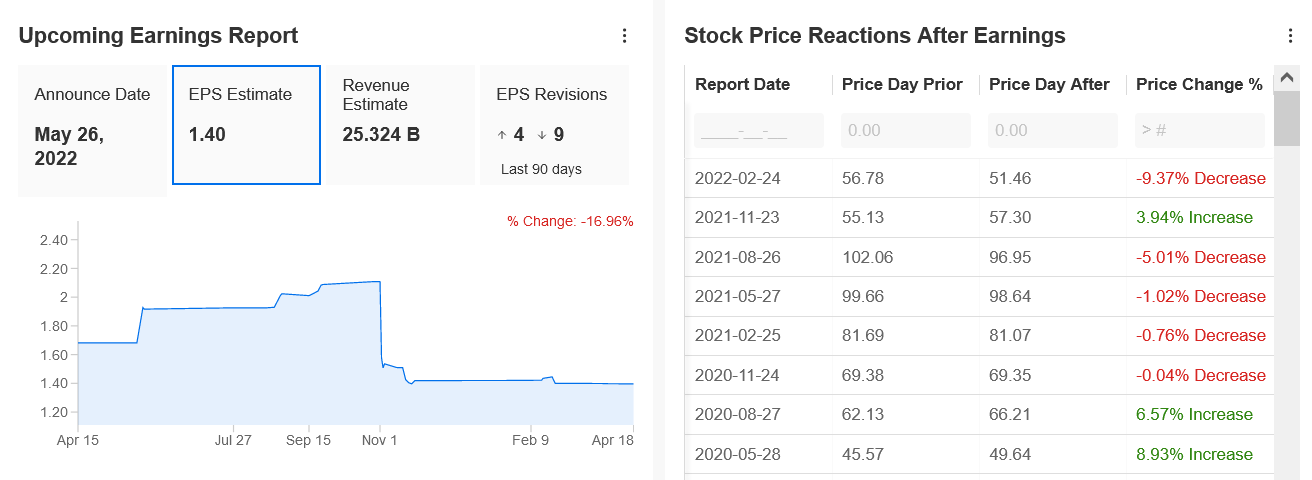

डेल शुक्रवार, 27 मई को समापन घंटी के बाद पहली तिमाही के वित्तीय परिणामों की रिपोर्ट करने के लिए निर्धारित है। आम सहमति का अनुमान $ 25.3 बिलियन के राजस्व पर $ 1.40 की प्रति शेयर आय के लिए है।

Source: InvestingPro

3. नॉर्टनलाइफ लॉक

पूर्व में सिमेंटेक कॉरपोरेशन, NortonLifeLock (NASDAQ:NLOK) के रूप में जाना जाता है, साइबर सुरक्षा सॉफ्टवेयर और सेवाओं के अग्रणी प्रदाताओं में से एक है। फॉर्च्यून 500 कंपनी के उत्पादों में नॉर्टन 360 सिक्योरिटी प्रसाद, नॉर्टन सिक्योरिटी, नॉर्टन सिक्योर वर्चुअल प्राइवेट नेटवर्क (वीपीएन), अवीरा सिक्योरिटी और अन्य उपभोक्ता सुरक्षा समाधान शामिल हैं।

एरिज़ोना स्थित फर्म टेम्पे को डिजिटल सुरक्षा खतरों के बीच अपने सुरक्षा उपकरणों और उत्पादों की मजबूत मांग से लाभ हुआ है। तकनीकी शेयरों में जारी बिकवाली के बावजूद, नॉर्टनलाइफलॉक के शेयरों में साल-दर-साल सिर्फ 2% की गिरावट आई है, आसानी से एक ही समय सीमा में NASDAQ कंपोजिट से बेहतर प्रदर्शन कर रहे हैं।

NLOK 10 फरवरी को $30.92 के सर्वकालिक उच्च स्तर पर पहुंच गया; मंगलवार को यह $25.45 पर बंद हुआ। मौजूदा स्तरों पर, साइबर सुरक्षा फर्म जो पिछले 12 महीनों में लगभग 15% बढ़ी है, का मार्केट कैप 14.8 बिलियन डॉलर है।

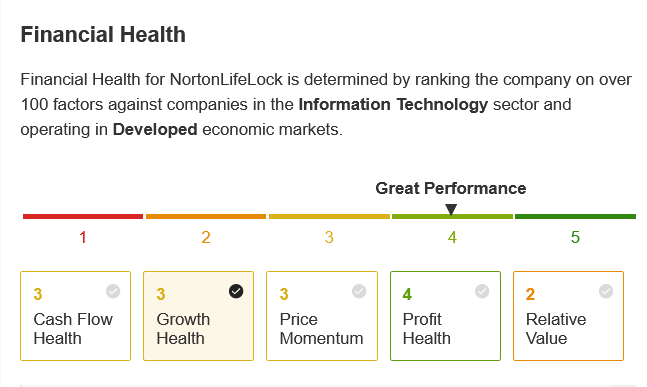

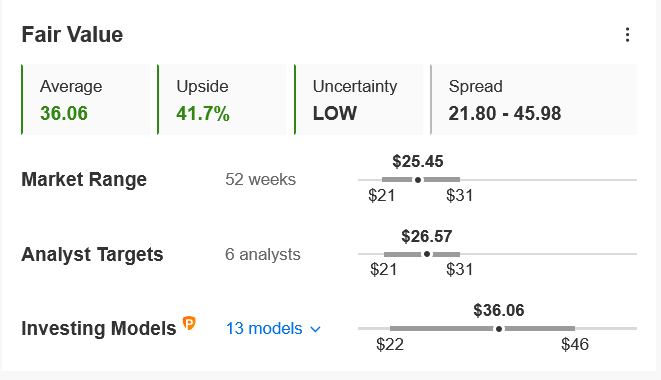

5 में से 4 के प्रो+ वित्तीय स्वास्थ्य स्कोर के साथ, और एक अत्यंत आकर्षक मूल्यांकन के साथ, एनएलओके उन निवेशकों के लिए एक अच्छा विकल्प प्रतीत होता है जो आने वाले महीनों में और अस्थिरता का सामना करना चाहते हैं।

Source: InvestingPro

पीसी और मोबाइल उपकरणों को वायरस और साइबर हमले से बचाने के लिए सुरक्षा सॉफ्टवेयर की मांग में चल रही वृद्धि को ध्यान में रखते हुए, एनएलओके के शेयरों में लगभग 42% की वृद्धि देखी जा सकती है, इन्वेस्टिंग प्रो मॉडल के अनुसार, यह प्रति शेयर $ 36.06 के उचित मूल्य के करीब ला सकता है।

Source: InvestingPro

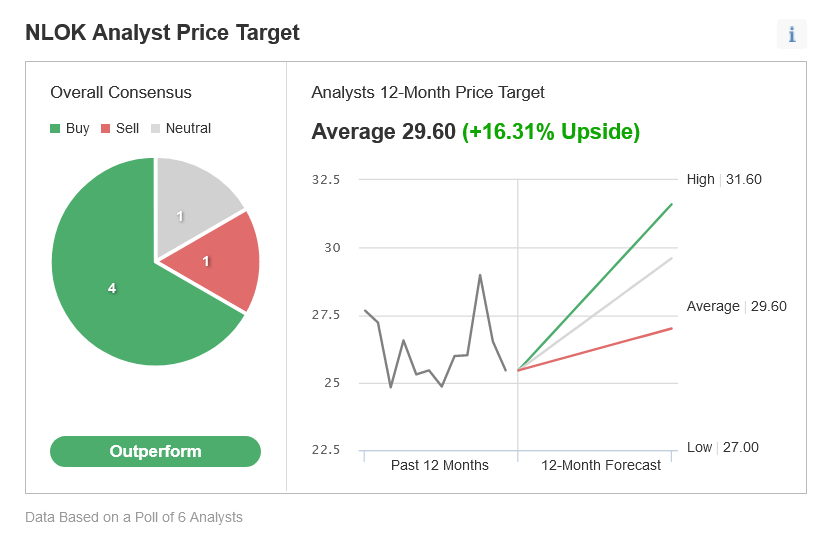

बाजार के मजबूत बुनियादी सिद्धांतों का हवाला देते हुए विश्लेषक सेवा के रूप में सॉफ्टवेयर कंपनी को लेकर भी आशान्वित हैं। औसत एनएलओके विश्लेषक मूल्य लक्ष्य लगभग 30.00 डॉलर है, जो अगले 12 महीनों में मौजूदा स्तरों से लगभग 16% की वृद्धि दर्शाता है।

Source: Investing.com

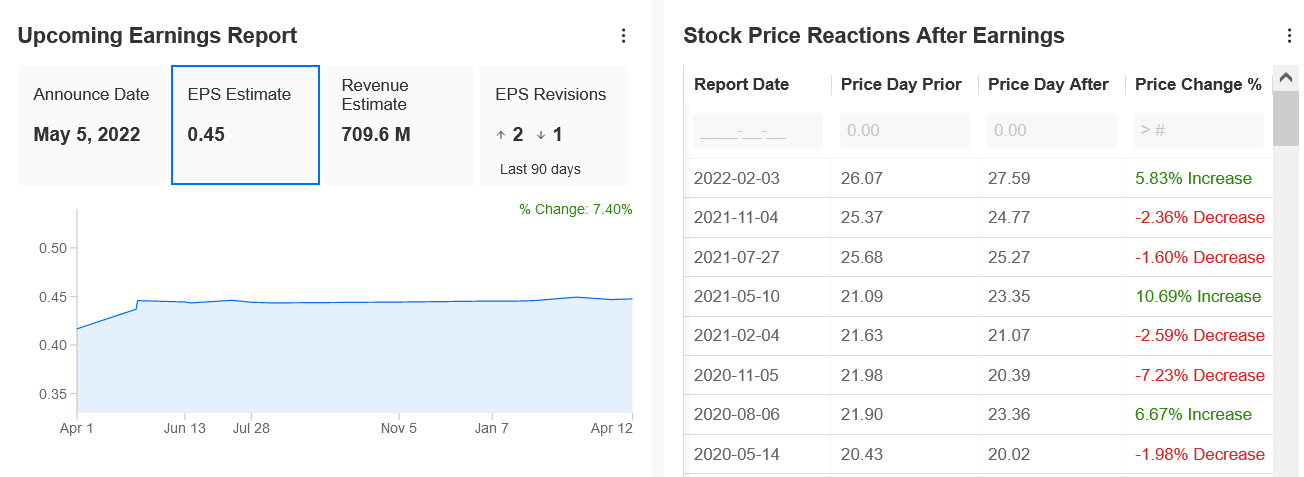

नॉर्टनलाइफलॉक को ठोस आय और राजस्व वृद्धि देने की उम्मीद है जब यह गुरुवार, 5 मई को समापन घंटी के बाद अपने नवीनतम वित्तीय परिणाम जारी करता है। आम सहमति की उम्मीदें अपनी वित्तीय चौथी तिमाही के लिए $ 0.45 की प्रति शेयर आय के लिए कॉल करती हैं, जो कि $ 0.40 के ईपीएस से 12.5% में सुधार करती है। साल पहले की अवधि।

राजस्व लगभग 6% साल-दर-साल बढ़कर $ 709.6 मिलियन होने का अनुमान है।

Source: InvestingPro