मैं अर्थशास्त्र समुदाय के बीच विश्वास के कुछ लेखों पर लगातार आश्चर्यचकित हूं। मेरी विशेषज्ञता के क्षेत्र में, मेरे लिए सबसे आश्चर्यजनक में से एक यह पूर्ण विश्वास है जिसके साथ अर्थशास्त्र समुदाय का मानना है कि यदि अर्थव्यवस्था बहुत तेज़ी से बढ़ती है, तो मुद्रास्फीति होगी और यदि यह बहुत धीमी गति से बढ़ती है, तो अवस्फीति या अपस्फीति होगी। यह विश्वास इतना दृढ़ता से रखा जाना विशेष रूप से अविश्वसनीय है, क्योंकि उस विश्वास के लिए अनिवार्य रूप से कोई सबूत नहीं है।

सिद्धांत कहता है कि ऐसा ही है। बहुत तेज़ी से बढ़ने से भूमि, श्रम और पूंजी पर बहुत अधिक दबाव पड़ता है, जिससे उनकी कीमतें बढ़ती हैं और इसलिए उत्पादन की कीमत भी बढ़ जाती है। मेरा मतलब है, जाहिर है। सिवाय इसके कि ऐसा कभी नहीं हुआ है, कम से कम लंबे समय तक।

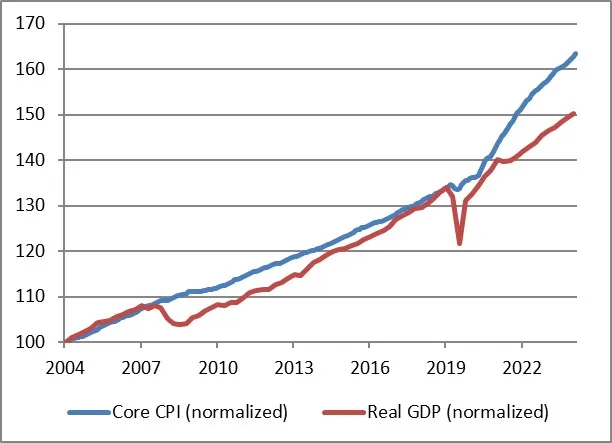

अरे, चलो हाल ही के अनुभव को ही लेते हैं। पिछले बीस वर्षों में, हमारे पास दो वैश्विक आर्थिक संकट रहे हैं। 2008 में उथल-पुथल कम से कम महामंदी के बाद सबसे बड़ी थी।

2020 में आर्थिक संकुचन ने वैश्विक वित्तीय संकट को एक पिकर की तरह बना दिया। तो जाहिर है, अगर हम मुद्रास्फीति को देखें तो उन घटनाओं में इसमें भारी गिरावट आई होगी, है ना?

हम्म. अब, मैंने जीडीपी के मुकाबले कोर सीपीआई मूल्य स्तर दिखाया है. अगर आप ध्यान से देखें, तो आप 2010 में कोर सीपीआई में थोड़ी गिरावट देख सकते हैं: यह वास्तव में एक समय पर केवल +0.6% y/y तक पहुंच गया था. हम कभी भी अपस्फीति तक नहीं पहुंचे, इस तथ्य के बावजूद कि जीएफसी आवास द्वारा ट्रिगर किया गया था और आवास अब तक सीपीआई का सबसे बड़ा घटक है.

मुझे कोविड अवधि के बारे में कुछ भी कहने की ज़रूरत नहीं है क्योंकि यह बहुत हाल ही की बात है. कोर मुद्रास्फीति अधिक बढ़ गई, और आर्थिक उत्पादन के अपने पिछले स्तर पर पूरी तरह से बहाल होने के बाद भी ऐसा करना जारी रहा.

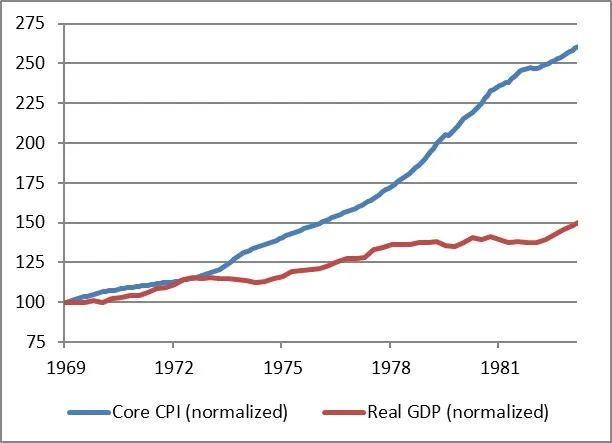

दूसरा अद्भुत प्रति-उदाहरण जो मैं दिखाना चाहता हूं वह 1970 का दशक है.

ध्यान दें कि यहाँ कई समतल बिंदु हैं, जहाँ जीडीपी स्थिर से कम थी और मूल्य स्तर बढ़ता रहा (यह 1970 के दशक का संदर्भ है, बच्चों)। ध्यान दें कि चूँकि मैं कोर CPI का उपयोग कर रहा हूँ, इसलिए आप यह भी नहीं कह सकते कि ‘ठीक है, ओपेक प्रतिबंध के कारण ऊर्जा की कीमतें बढ़ गईं और इससे अर्थव्यवस्था भी धीमी हो गई।’

हाँ, ऐसा हुआ, लेकिन क्या अर्थव्यवस्था की उस धीमी गति से अन्य गैर-ऊर्जा कीमतों पर दबाव कम नहीं होना चाहिए था? खैर, ऐसा नहीं हुआ। 1970 के दशक के दौरान मुद्रास्फीति मजबूत थी, बावजूद इसके कि विकास रुक-रुक कर आगे और पीछे होता रहा।

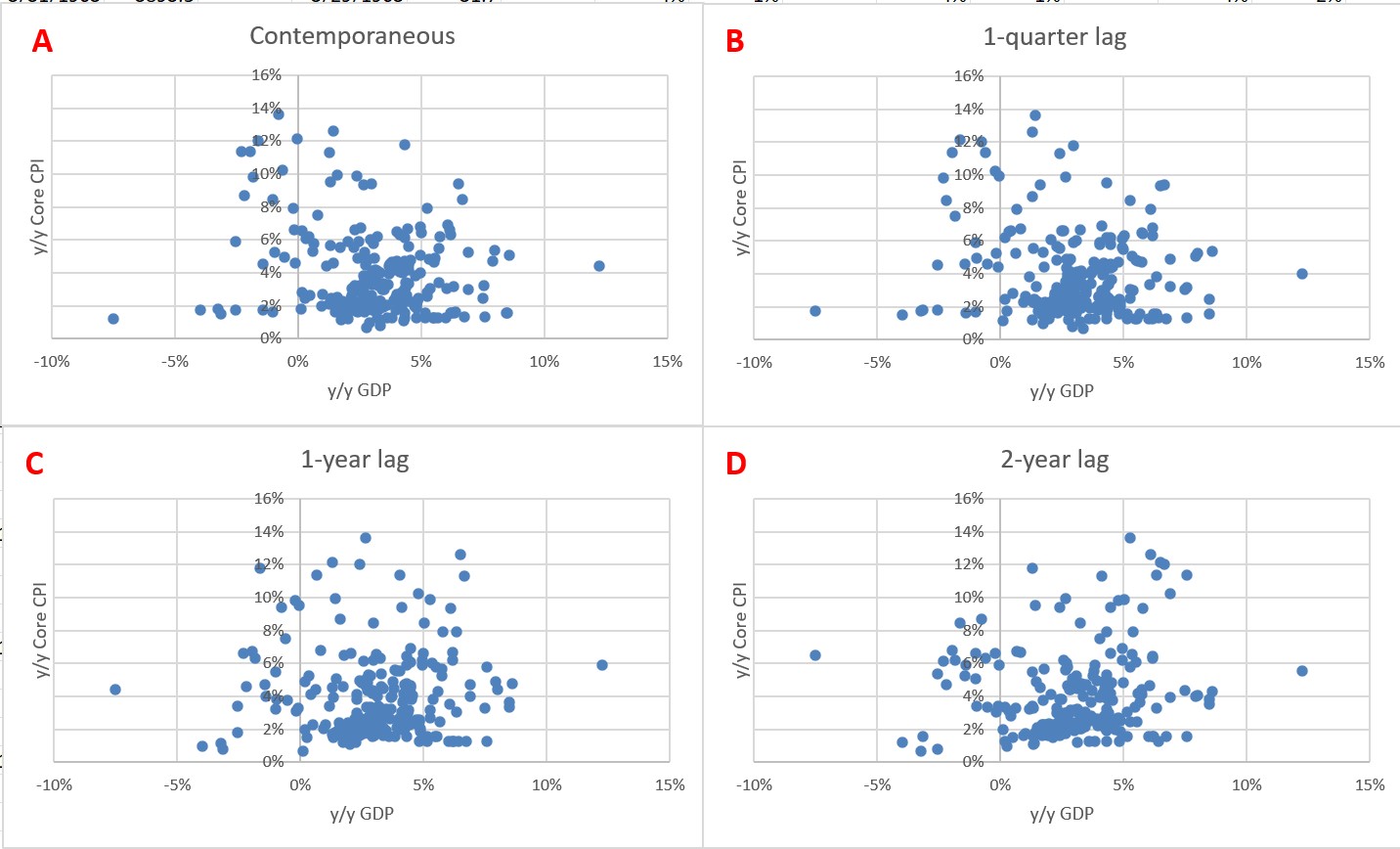

ये मज़ेदार, दृश्य सहायताएँ हैं लेकिन कभी-कभी हमारी आँखें हमें धोखा दे सकती हैं और सांख्यिकीय रूप से मौजूद (या नहीं) रिश्ते को छिपा सकती हैं या बढ़ा-चढ़ाकर पेश कर सकती हैं। इसलिए यहाँ मैंने अर्थशास्त्री की तरह काम किया और अलग-अलग अंतराल पर स्कैटरप्लॉट चलाए। इनमें से प्रत्येक x-अक्ष पर जीडीपी में वर्ष-दर-वर्ष परिवर्तन (तिमाही अवलोकन, 1960 से 2024 तक) और y-अक्ष पर कोर सीपीआई में वर्ष-दर-वर्ष परिवर्तन दर्शाता है।

- चार्ट A समसामयिक रूप से वर्ष-दर-वर्ष परिवर्तन दिखाता है (उदाहरण के लिए 1965Q1 बनाम 1965Q1)।

- चार्ट B मुद्रास्फीति से एक तिमाही पीछे है, इसलिए हम देखते हैं कि क्या इस वर्ष की वृद्धि ने इस वर्ष की मुद्रास्फीति को प्रभावित किया है, लेकिन थोड़ा पीछे है।

- चार्ट C मुद्रास्फीति से एक वर्ष पीछे है, इसलिए हम देखते हैं कि क्या इस वर्ष की वृद्धि आने वाले वर्ष की मुद्रास्फीति को प्रभावित करती है।

- और चार्ट D मुद्रास्फीति से दो वर्ष पीछे है, इसलिए हम देखते हैं कि क्या पिछले वर्ष की वृद्धि अगले वर्ष की मुद्रास्फीति को प्रभावित करती है।

आपके संदर्भ के लिए सहसंबंध गुणांक: -0.18, -0.13, 0.03, 0.14. मेरे विचार से, यह एक बहुत ही पतला तर्क है जिस पर विकास के कारण मुद्रास्फीति के बारे में एक मजबूत तर्क दिया जा सकता है।

अब, मैंने 1960 से ये प्रतिगमन चलाए हैं क्योंकि मुख्य CPI सूचकांक केवल 1957 तक वापस जाता है। हेडलाइन मुद्रास्फीति के साथ समान प्रतिगमन -0.11, -0.05, 0.10 और 0.11 के गुणांक दिखाते हैं। मुझे वास्तव में आश्चर्य है कि वे बेहतर नहीं हैं, क्योंकि ऊर्जा की कीमतों को विकास के साथ सहसंबंधित किया जाना चाहिए और संबंध को बेहतर बनाना चाहिए। ओपेक प्रतिबंध उस संबंध को नुकसान पहुंचाता है, लेकिन भले ही हम 1980 से इन प्रतिगमन को चलाएं, विकास और हेडलाइन मुद्रास्फीति के बीच सहसंबंध केवल 0.13, 0.19, 0.16 और -0.09 हैं।

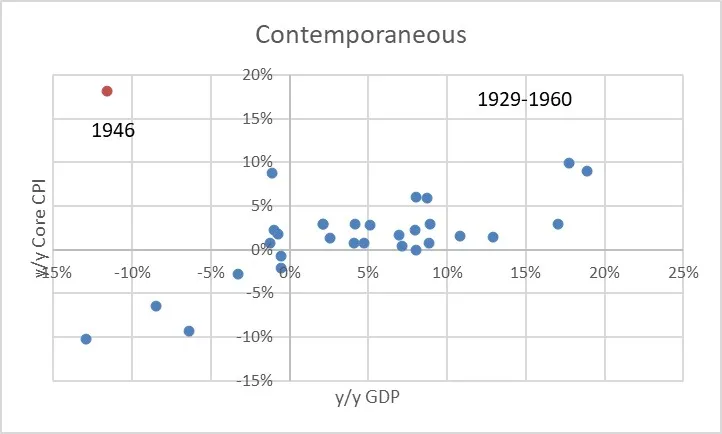

तो हमें यह विचार कहां से मिला कि विकास मुद्रास्फीति का कारण बनता है?

खैर, अगर मैं 1929 से 1960 तक सकल घरेलू उत्पाद की वृद्धि बनाम मुख्य मुद्रास्फीति को देखूं, और 1946 को छोड़ दूं, जब उद्योग ने युद्ध स्तर पर ढील दी थी और युद्धकालीन मूल्य नियंत्रण हटा दिए गए थे, तो मैं 0.73 का एक बहुत अच्छा सहसंबंध बना सकता हूं।

वास्तव में, यदि आप 1929 और 1945 के बीच के सहसंबंध को देखें, तो यह 0.88 हो जाता है। यह विज्ञान है, बेबी - डेटा को कहानी में फिट करना! लेकिन अब मुझे लगता है कि हम मामले के मूल में पहुँच गए हैं क्योंकि 1948 में कुछ और महत्वपूर्ण हुआ और वह था इतिहास में सबसे अधिक इस्तेमाल की जाने वाली पाठ्यपुस्तक के पहले संस्करण का प्रकाशन: पॉल सैमुअलसन की अर्थशास्त्र। यह कोई आश्चर्य की बात नहीं है, शायद, कि अर्थशास्त्रियों की पीढ़ियों ने 0.88 के सहसंबंध के आधार पर इस 'तथ्य' को सीखा... जो तब से गिर रहा है।

उस समय से, कोर मुद्रास्फीति और विकास के बीच सहसंबंध बहुत लंबे समय तक कम रहा है, और कभी-कभी नकारात्मक भी रहा है। यदि कोई कारण संबंध है, तो वह पूरी तरह से अपवादों में डूबा हुआ है।

दशकों लंबे अपवाद। इस विचार को छोड़ने का समय आ गया है। इसका एक दुर्भाग्यपूर्ण परिणाम यह है कि फेडरल रिजर्व जिस तरह से काम करता है, वह ऐसा है जैसे कि एक ही डायल है जिसे वह घुमा सकता है और वह है ‘वह डायल जो मुद्रास्फीति बढ़ने तक विकास को बढ़ाता है, फिर विकास को कम करता है।’ समस्या यह है कि यह एक डायल नहीं है, बल्कि दो डायल हैं।

सामान्य तौर पर, मुझे लगता है कि फेड को विकास डायल से दूर रहना चाहिए, लेकिन अगर वह दुर्लभ अवसरों पर हस्तक्षेप करना चाहता है तो वह मध्यम अवधि की ब्याज दरों में हेरफेर करके ऐसा करेगा। मुद्रास्फीति को नियंत्रित करने के लिए, उसे मुद्रा आपूर्ति की वृद्धि को कम करने की आवश्यकता है।

सच कहूँ तो, मेरी राय में FOMC को केवल बाद वाले मिशन पर ध्यान केंद्रित करना चाहिए और विकास और बाजारों को खुद ही देखभाल करने देना चाहिए। वे वैसे भी इनमें से किसी भी मिशन में अच्छे नहीं हैं।

आपको अपने अगले ट्रेड में कौन सा स्टॉक खरीदना चाहिए?

AI कंप्यूटिंग शक्तियाँ शेयर बाज़ार को बदल रही हैं। Investing.com के ProPicks AI में हमारे उन्नत AI द्वारा चुने गए 6 विजयी स्टॉक पोर्टफोलियो शामिल हैं। अकेले 2024 में, ProPicks AI ने 2 स्टॉक की पहचान की जो 150% से अधिक चढ़े, 4 अतिरिक्त स्टॉक जो 30% से अधिक उछले, और 3 और जो 25% से अधिक चढ़े। अगला स्टॉक कौन सा होगा जो उछाल लेगा?

ProPicks एआई को अनलॉक करें