S&P 500: उन वर्षों के बारे में इतिहास क्या कहता है जो 2022 की तरह बुरे तरीके से शुरू हुए थे?

Investing.com | 20 सितंबर, 2022 09:21

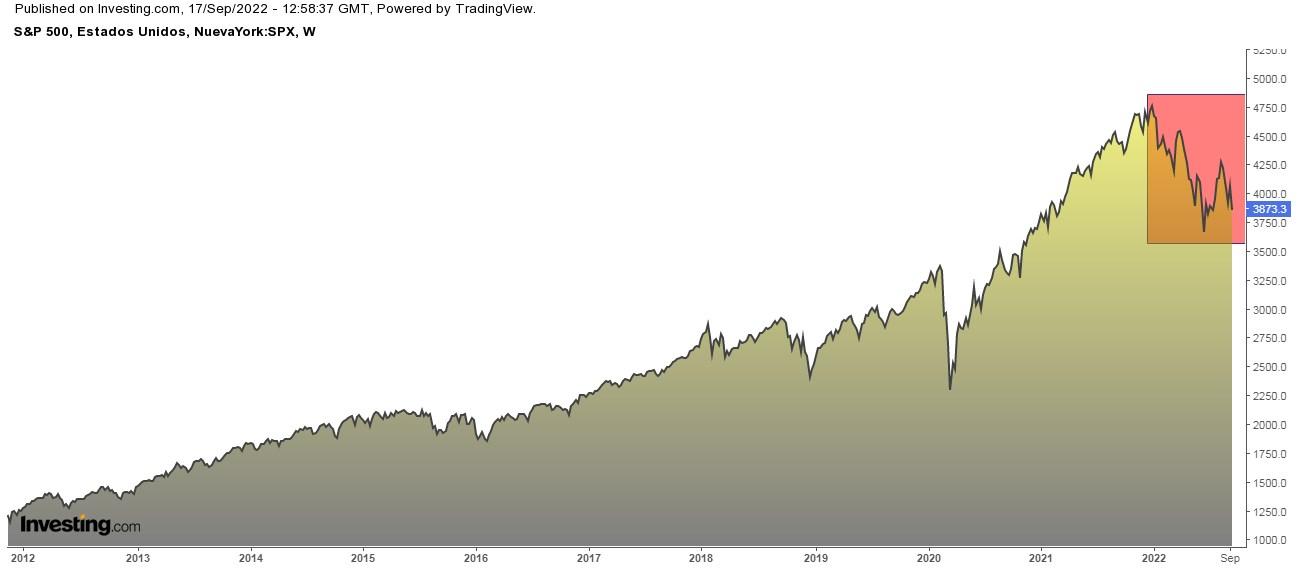

- S&P 500 ने अब साल के पहले 178 दिनों के कारोबार में अपना छठा सबसे खराब प्रदर्शन दर्ज किया है

- यू.एस. बेंचमार्क इंडेक्स भी रिकॉर्ड पर एक वर्ष में सबसे अधिक नकारात्मक शुक्रवार को रिकॉर्ड करने के लिए ट्रैक पर है

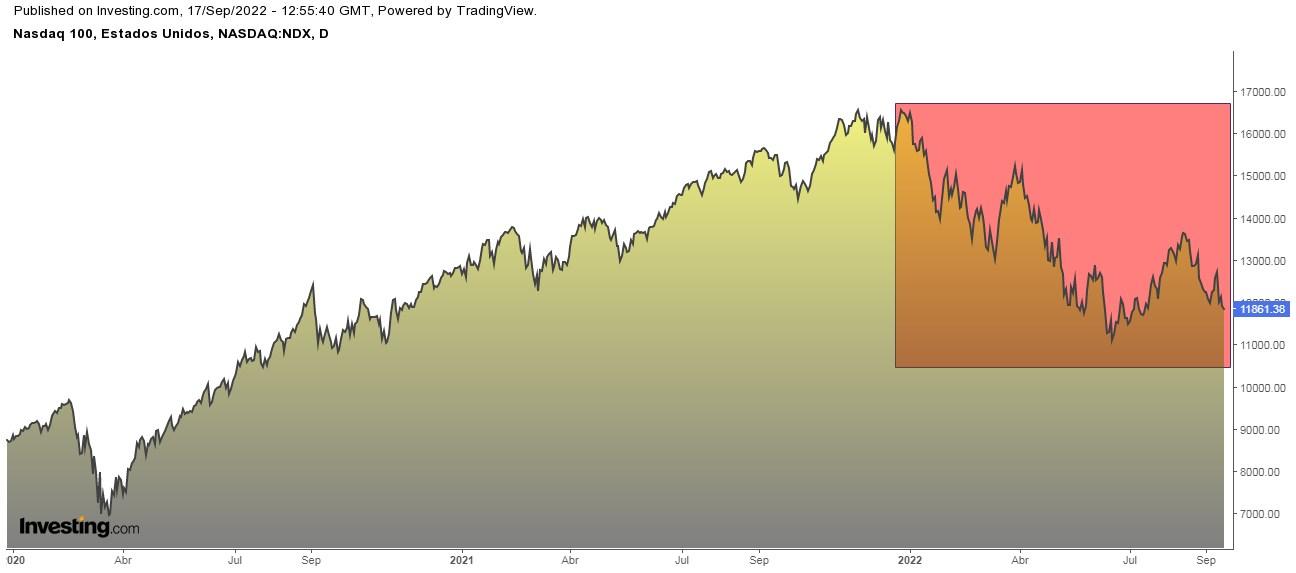

- नैस्डैक 100 वर्तमान में 2022 का सबसे खराब प्रदर्शन करने वाला प्रमुख वैश्विक सूचकांक है

- 1974 (-33.2%): शेष वर्ष +5.2%, पूर्ण वर्ष -29.7%

- 2001 (-25.4%): शेष वर्ष +16.6%, पूर्ण वर्ष -13%

- 2002 (-22.4%): शेष वर्ष -1.3%, पूर्ण वर्ष -23.4%

- 1931 (-21.1%): शेष वर्ष -32.9%, पूर्ण वर्ष -47.1%

- 2008 (-18.8%): शेष वर्ष -25.3%, पूर्ण वर्ष -39.3%

- 2022 (-18.7%): शेष वर्ष: ?

- ब्राज़ीलियाई iBovespa +6%

- भारतीय बीएसई सेंसेक्स 30 +1.52%

- ब्रिटिश FTSE -2%

- जापानी निक्केई -4.25%

- स्पैनिश IBEX -8.37%

- फ़्रेंच CAC -15.04%

- डॉव जोन्स -15.18%

- यूरो स्टोक्स 50 -18.57%

- एस एंड पी 500 -18.73%

- इटालियन MIB -19.15%

- जर्मन DAX -19.79%

- चीनी सीएसआई 300 -20.40%

नैस्डैक -26.82%

पिछले सप्ताह के CPI नंबरों के बाद, S&P 500 पूर्ण मंदी मोड में लौट आया। अल्पकालिक ग्रीष्मकालीन पलटाव के बावजूद, यदि हम 1928 से 2022 तक शेयर बाजार के पहले 178 कारोबारी दिनों (जो कि हम 2022 में कितनी दूर हैं) को देखें, हम देख सकते हैं कि हम अभी भी इतिहास में एक साल की छठी सबसे खराब शुरुआत करने के लिए तैयार हैं।

लेकिन यू.एस. बेंचमार्क इंडेक्स ने शेष वर्ष में अन्य पांच बार ऐतिहासिक रूप से कैसे प्रतिक्रिया दी?

एक और गंभीर मील का पत्थर

S&P 500 अब इस साल शुक्रवार को -1% या अधिक 12 गुना गिर गया है। यदि हम 70 साल पीछे जाते हैं, जो कि 5-दिवसीय व्यापारिक सप्ताह का प्रभाव है, तो इतनी गिरावट के साथ शुक्रवार की संख्या के साथ केवल 5 साल ही हुए हैं। वे वर्ष 1974, 2000, 2001, 2002 और 2008 हैं। उनमें समानता है कि वे शेयर बाजार के लिए अच्छे वर्ष नहीं थे।

वर्ष के अंत तक हमारे पास अभी भी अच्छी संख्या में शुक्रवार शेष हैं ताकि हम एक नया रिकॉर्ड देख सकें, मुख्यतः क्योंकि 2001 में 12 शुक्रवार थे, 2002 में 13 शुक्रवार थे, 2000 में 14 शुक्रवार थे, 1974 में और 2008 में 14 शुक्रवार थे। हमारे पास 12 शुक्रवार हैं, और हमारे पास अभी भी 15 और शुक्रवार हैं, इसलिए यह मुश्किल नहीं है।

2022 में सबसे खराब प्रदर्शन करने वाला सूचकांक

पिछले सप्ताह -5.8% की गिरावट के बाद (जनवरी के बाद से इसकी एक सप्ताह की सबसे बड़ी गिरावट), NASDAQ 100 प्रमुख वैश्विक सूचकांकों में सबसे खराब YTD प्रदर्शनकर्ता के रूप में समेकित हुआ है। इसके अलावा, यह अगस्त के मध्य में गर्मियों के पलटाव की समाप्ति के बाद से -4% से अधिक की तीसरी साप्ताहिक गिरावट है।

कुछ कंपनियां एक अलग उल्लेख के लायक हैं। उदाहरण के लिए, मेटा प्लेटफॉर्म्स (NASDAQ:META) ने 2019 की शुरुआत में -14% की गिरावट के बाद निम्न स्तर को छुआ। इस बीच, NVIDIA (NASDAQ:NVDA) -8% की गिरावट के बाद डेढ़ साल में सबसे निचले स्तर पर है। और FedEx Corporation (NYSE:FDX) 1978 में अपने शेयर बाजार की शुरुआत के बाद से अपनी सबसे खराब दैनिक गिरावट में -20% नीचे था (इसका पिछला रिकॉर्ड 19 अक्टूबर 1987 के प्रसिद्ध ब्लैक मंडे पर -16% था) .

इसके अलावा, नौ नैस्डैक 100 कंपनियों ने शुक्रवार को अल्फाबेट (NASDAQ:GOOGL), Intel (NASDAQ:INTC), और ज़ूम वीडियो कम्युनिकेशंस (NASDAQ:{{1127188) सहित नए निम्न स्तर बनाए। |जेडएम}})।

सभी की निगाहें इस सप्ताह की फेड बैठक पर होंगी और वे ब्याज दरें को कितना बढ़ाएंगे। सभी संकेत एक और 75 बेसिस पॉइंट मूव की ओर इशारा करते हैं, हालांकि मनी फंड फ्यूचर्स पहले से ही 100 बेसिस पॉइंट हाइक देखने का 22% मौका देना शुरू कर रहे थे।

निवेशक भावना (AAII)

* बुलिश सेंटिमेंट (अगले छह महीनों में शेयरों में तेजी की उम्मीद) लगातार 43वें हफ्ते अपने ऐतिहासिक औसत 38 फीसदी से नीचे बना हुआ है।

* मंदी की भावना (अगले छह महीनों में शेयरों में गिरावट की उम्मीद) पिछले 43 हफ्तों में 42वीं बार अपने ऐतिहासिक औसत 30.5% से ऊपर बनी हुई है।

यील्ड कर्व इनवर्जन

यू.एस. 2-year आने वाले महीनों में बॉन्ड यील्ड में वृद्धि जारी रहेगी, संभवतः उल्टे यील्ड कर्व को 1980 के दशक के बाद से अनदेखे स्तरों पर धकेल दिया जाएगा।

वॉल स्ट्रीट पहले से ही कह रहा है कि 2 साल की पैदावार 4% -4.5% तक बढ़ सकती है, जबकि 10-year पैदावार 3% तक गिर सकती है।

हालांकि, एक उल्टे उपज वक्र ने कभी भी एस एंड पी 500 को बढ़ने से नहीं रोका है, केवल 1973 में, एक बार को छोड़कर। ऐतिहासिक रूप से बोलते हुए, सूचकांक ने 11 महीनों के लिए अपना अपट्रेंड जारी रखा, उसके बाद उन अवधियों में औसतन + 8% की वृद्धि हुई।

अमेरिकी डॉलर को कोई नहीं पकड़ सकता

येन यू.एस. डॉलर, 24 वर्षों में अपने सबसे निचले स्तर पर गिर रहा है। फेड और BoJ रणनीति के बीच तेज अंतर एक कारण है।

येन में पहले की तरह सेंट्रल बैंक के हस्तक्षेप की बात चल रही है, लेकिन यह याद रखना चाहिए कि उस अवसर पर इसे यू.एस.

यूरो कमजोर बना हुआ है क्योंकि फेड में दर वृद्धि की गति यूरोपीय सेंट्रल बैंक की तुलना में अधिक तीव्र बनी हुई है। संयुक्त राज्य अमेरिका से अधिक ऊर्जा स्वतंत्रता के विपरीत, ऊर्जा संकट के प्रभाव के कारण पुराने महाद्वीप के लिए आर्थिक दृष्टिकोण भी बदतर है।

इसी तरह, ब्रिटिश पाउंड ग्रीनबैक के मुकाबले 37 साल के निचले स्तर पर आ गया। इस साल अब तक यह -16% नीचे है।

न्यूजीलैंड डॉलर ने भी दम तोड़ दिया है और यह एक डाउनट्रेंड में है और 2020 के निचले स्तर पर पहुंच रहा है।

कैनेडियन डॉलर इसी तरह ग्रीनबैक के मुकाबले कम हुआ और लगभग दो वर्षों में अपने सबसे कमजोर स्तर पर पहुंच गया।

स्विस फ़्रैंक (आश्चर्य) ने भी डॉलर के मुकाबले अपना आधार खो दिया, और हालांकि मई के बाद से इसने कुछ आधार हासिल किया, दीर्घकालिक परिदृश्य शायद ही बदलेगा। स्विस नेशनल बैंक गुरुवार को बैठक करता है जो नकारात्मक ब्याज दरों से देश की धुरी को चिह्नित करना चाहिए।

ग्लोबल स्टॉक मार्केट रैंकिंग

साल-दर-साल वैश्विक शेयर बाजार रैंकिंग इस प्रकार है:

प्रकटीकरण: लेखक वर्तमान में इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।

वित्तीय उपकरण एवं/या क्रिप्टो करेंसी में ट्रेडिंग में आपके निवेश की राशि के कुछ, या सभी को खोने का जोखिम शामिल है, और सभी निवेशकों के लिए उपयुक्त नहीं हो सकता है। क्रिप्टो करेंसी की कीमत काफी अस्थिर होती है एवं वित्तीय, नियामक या राजनैतिक घटनाओं जैसे बाहरी कारकों से प्रभावित हो सकती है। मार्जिन पर ट्रेडिंग से वित्तीय जोखिम में वृद्धि होती है।

वित्तीय उपकरण या क्रिप्टो करेंसी में ट्रेड करने का निर्णय लेने से पहले आपको वित्तीय बाज़ारों में ट्रेडिंग से जुड़े जोखिमों एवं खर्चों की पूरी जानकारी होनी चाहिए, आपको अपने निवेश लक्ष्यों, अनुभव के स्तर एवं जोखिम के परिमाण पर सावधानी से विचार करना चाहिए, एवं जहां आवश्यकता हो वहाँ पेशेवर सलाह लेनी चाहिए।

फ्यूज़न मीडिया आपको याद दिलाना चाहता है कि इस वेबसाइट में मौजूद डेटा पूर्ण रूप से रियल टाइम एवं सटीक नहीं है। वेबसाइट पर मौजूद डेटा और मूल्य पूर्ण रूप से किसी बाज़ार या एक्सचेंज द्वारा नहीं दिए गए हैं, बल्कि बाज़ार निर्माताओं द्वारा भी दिए गए हो सकते हैं, एवं अतः कीमतों का सटीक ना होना एवं किसी भी बाज़ार में असल कीमत से भिन्न होने का अर्थ है कि कीमतें परिचायक हैं एवं ट्रेडिंग उद्देश्यों के लिए उपयुक्त नहीं है। फ्यूज़न मीडिया एवं इस वेबसाइट में दिए गए डेटा का कोई भी प्रदाता आपकी ट्रेडिंग के फलस्वरूप हुए नुकसान या हानि, अथवा इस वेबसाइट में दी गयी जानकारी पर आपके विश्वास के लिए किसी भी प्रकार से उत्तरदायी नहीं होगा।

फ्यूज़न मीडिया एवं/या डेटा प्रदाता की स्पष्ट पूर्व लिखित अनुमति के बिना इस वेबसाइट में मौजूद डेटा का प्रयोग, संचय, पुनरुत्पादन, प्रदर्शन, संशोधन, प्रेषण या वितरण करना निषिद्ध है। सभी बौद्धिक संपत्ति अधिकार प्रदाताओं एवं/या इस वेबसाइट में मौजूद डेटा प्रदान करने वाले एक्सचेंज द्वारा आरक्षित हैं।

फ्यूज़न मीडिया को विज्ञापनों या विज्ञापनदाताओं के साथ हुई आपकी बातचीत के आधार पर वेबसाइट पर आने वाले विज्ञापनों के लिए मुआवज़ा दिया जा सकता है।